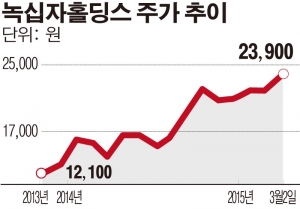

녹십자홀딩스가 정관변경을 통해 종류주 발행에 나서자 일부 기관투자자가 이를 반대하고 나섰다.

19일 금융감독원 전자공시시스템에 따르면 녹십자홀딩스는 오는 20일 열리는 정기주주총회에 종류주 발행 근거 신설안을 올렸다. 이에 대해 베어링자산운용, HSBC펀드서비스 등 기관투자가가 반대입장을 나타낸 것.

녹십자홀딩스는 발행할 주식의 종류에 대해 우선주를 종류주로 변경했다. 종류주는 이익배당에 관한 우선주, 전환주, 상환주 및 이들의 전부 또는 일부를 혼합한 주 등 다양한 유형의 주식을 갖고 있다. 자본금 확충 방법으로 우선주 발행에 나섰던 것과는 달리 여러 형태의 주식 발행을 가능하게 한 것이다.

이에 대해 베어링자산운용(0.287%)와 HSBC펀드서비스(0.237%)가 종류주 발행한도가 높아 주주가치 훼손 가능성이 있다는 이유로 반대 의사를 밝혔다.

녹십자홀딩스는 발행가능한 종류주에 1종과 3종을 무의결권 배당우선 전환주로, 2종을 일부 지정한 안건에 대해서만 의결권이 없는 배당우선 전환주로, 4종을 무의결권 배당우선 상환주로 정했다. 이들 모두 각각 전체 발행주식의 4분의 1을 초과해 발행할 수 없다. 현재 녹십자홀딩수의 우선주 발행주식수는 1000만주로 정해져 있다.

1종의 경우 존속기간을 10년으로 하고 이 기간 만료와 동시에 보통주식으로 전환되며, 3종은 보통주로 전환할 수 있는 기간을 발행일로부터 1년 이상 10년 이내로 정하고 있다.

이 때문에 기존 우선주 발행과 달리 보통주로 전환되는 주식이 생기면서 물량이 풀릴 경우 주가가 희석될 우려가 있다는 것이다. 예컨데 1종과 3종 모두 최대치로 발행할 경우 총 500만주가 되고, 이는 현재 발행된 보통주의 11% 가량 차지하는 물량이다.

하지만 일반적으로는 발행한도만큼 주식을 발행하지 않는 경우가 대부분이다.

한편, 이들 기관투자자의 지분율이 높지 않아 오는 20일 열리는 주총에서 상정된 안건이 통과하는 데는 문제가 없을 것으로 보인다.

☞ 투자자 300명에게 공개하는 종목의 속살 이투데이 스탁프리미엄에서 확인하세요

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)