정부 주도 조성, 수익률 기대감 커… 단기적으로는 마이너스로 돌아설 가능성도 있어

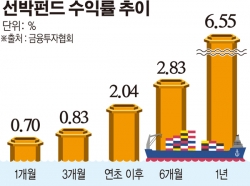

24일 한국펀드평가 펀드스퀘어에 따르면 지난 20일 기준 선박펀드 잔액은 1조8713억원에 달한다. 특히 국내 자산운용사가 내놓은 선박펀드 수익률은 연초 이후 평균 2.04%를 기록하고 있다. 이는 은행연합회가 산출한 1년 기준 은행권의 평균 금리인 1.50%보다 높은 수준이다.

선박펀드는 자금흐름도 나쁘지 않다. 지난 3개월 기준 8300만원의 자금이 선박펀드에 순유입되면서 증가세를 보이고 있다. 지난 3개월 기준으로도 7000만원의 자금이 유입됐다. 현대상선뿐 아니라 한진해운이 지난 4월 자율협약에 들어간 것을 고려하면 유의미한 수치다.

이처럼 선박펀드가 해운회사들의 침체와 상반된 행보를 걷는 것은 이 펀드의 조성이 정부 주도로 이뤄졌다는 것이 배경으로 꼽히고 있다. 정부는 지난해 말 선박의 신조(新造)를 지원하고자 선박펀드를 내놨다. 일반 금융사의 선순위(60%) 투자, 정책금융기관의 후순위(30%) 투자, 해당 해운사 부담(10%)으로 국적 선사에 1만4000TEU(1TEU는 20피트 길이 컨테이너 1개)급 컨테이너선 10척을 신조해 공급하겠다는 것이었다.

당시 정부가 선박펀드 지원 조건으로 내놓은 부채비율 400%는 양대 선사가 충족하지 못할 것이란 전망도 제기됐다. 하지만 오히려 한진해운까지 자율협약에 들어가면서 정부 주도로 부채비율이 낮아질 것이란 기대감이 커진 상황이다.

용선료 협상, 자산매각 등 정부 주도의 구조조정이 성공하면 이들 해운사는 연내에 부채비율이 크게 낮아질 것으로 전망되고 있다. 특히 조건부 자율협약이 순조롭게 진행돼 채권단이 대규모 출자전환을 하면 양대 해운사의 부채비율은 크게 낮아질 전망이다.

금융당국 관계자는 “선박 신조 프로그램은 지금 당장은 의미가 없을 수도 있다”며 “하지만 해운사 구조조정이 잘 마무리되면 큰 역할을 하게 될 것”이라고 평가했다.

자산운용업계 관계자는 “예전 선박펀드는 청산 시점에 배를 팔면서 배값이나 판매 여부에 영향을 크게 받았다”며 “최근에는 만기 시점에 인수자가 정해져 있는 등 조건이 붙는 경우가 많아 일정 수준 이자를 지급하는 사실상 채권형 펀드”라고 말했다.

선박펀드는 과거 정부 주도로 마련된 증시안정공동펀드(이하 증안펀드)과 비교되기도 한다. 정부는 지난 2003년과 2008년에 각각 한 차례씩 증안펀드를 조성했다. 증안펀드는 증시가 심하게 출렁일 때 증권시장 유관기관들이 돈을 모아 시장에 투입하는 기금이었다. 당시 1차로 조성된 4000억원은 30.0%의 수익률을 냈고 2차 5150억원은 57.5%의 수익률을 기록했다.

증권업계 관계자는 “선박펀드의 조성과 해운업의 구조조정이 정부 주도로 이뤄지면서 수익률 보장이라는 막연한 기대감이 있다”며 “하지만 단기적 관점에서는 수익률이 마이너스로 돌아설 가능성도 적지 않다는 것을 유의해야 한다”고 말했다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)