총 발행규모의 30% 내에서 SPC 통해 인수

금융위원회가 3일 발표한 회사채 시장 개선방안에 따르면 산은은 중견ㆍ중소기업의 BBB~A등급 미매각 채권을 2년간 최대 5000억원 범위에서 인수한다.

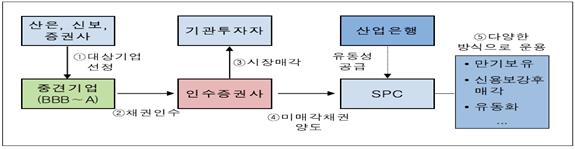

이들 기업의 미매각 회사채 발행을 주관한 증권사가 이를 SPC에 양도하면 산은이 매입해 주는 방식이다. 산은은 미매각이 발생한 회사채의 총 발행규모 중 30% 내에서 인수한다. 인수대상 회사채 발행기업은 산은과 증권사, 신용보증기금이 협의해 결정한다.

금융위 관계자는 "매입한 채권은 만기 보유하거나 신용등급이 높은 유동화증권으로 전환해 시장에 매각할 것"이라며 "증권사의 회사채 미매각 부담이 줄어 중견ㆍ중소 기업의 중위험 회사채 발행이 활발해질 것"이라고 말했다.

그러나 산은의 중소ㆍ중견기업 미매각 회사채 인수는 적지 않은 논란이 예상된다. 산은이 이들 기업의 중위험 회사채 미매각 물량 인수를 추진하면 시장 가격을 왜곡할 수 있기 때문이다. 연기금 채권부문 딜러는 “산은이 중위험 미매각 회사채 인수를 공식화하면 발행 단계부터 가격인 기업이 보유한 신용등급보다 한 단계 높게 형성될 수 있다"고 지적했다.

증권사 관계자는 "지금도 산은은 BBB~A 등급 회사채 인수에 나서고 있다"며 "이를 공식화하면 산은의 시장 개입 뿐 아니라 정책자금의 본 취지 등 다양한 부문이 논란이 될 것"이라고 말했다.

산은이 회사채를 매입해주면 시장을 통한 구조조정이 지연될 것이란 지적도 나온다. 앞서 금융위는 시장에서 산은의 미매각 회사채 매입 가능성을 제기할 때마다 “고려하지 않고 있다”고 밝혀왔다. 이에 따라 시장에 미치는 파장도 더 클 전망이다.

이밖에 금융위는 BB 이하 중견ㆍ중소기업 회사채 발행을 지원하기 위해 신보에서 2018년까지 최대 1조4000억원의 유동화 보증 프로그램을 운영하기로 했다. 금융위는 신보가 기존에 운영하고 있는 유동화 지원 프로그램의 규모를 합하면 2018년까지 최대 4조원이 회사채 발행에 지원될 것으로 보고 있다.

기업의 자금조달 경로도 넓힌다. 담보부사채의 담보 범위를 확대해 해당 채권 발행을 활성화한다. 회사가 가진 기술로 채권을 발행하는 지적재산권 담보채권 발행에는 최대 1000억원을 지원한다. 이 채권 역시 산은과 기술보증기금이 직접 인수한다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)