한진해운의 신용등급이 D등급으로 추락했다. 대한항공과 한진 등 계열회사의 추가 부담 가능성도 여전히 큰 것으로 나타났다.

한국기업평가는 2일 한진해운의 무보증사채 신용등급을 기존 C등급에서 D등급으로 하향조정했다. 대한항공과 한진의 신용등급과 등급전망도 종전의 BBB+와 ‘부정적(Nagative)’을 벗어나지 못했다.

한기평은 한진해운의 회생절차 개시 신청으로 신용위험의 계열 전이 가능성이 완화됐지만 여전히 부정적 요인이 많아 모니터링이 필요하다고 분석했다.

김봉균 한기평 평가전문위원은 “기존에 체결된 계약 등에 따른 거액의 손실 인식과 자금유출로 인한 재무 구조 악화는 물론이고 앞으로 항만과 운송사업에 미칠 영향, 평판리스크 상승 등이 여전히 우려스럽다”고 지적했다.

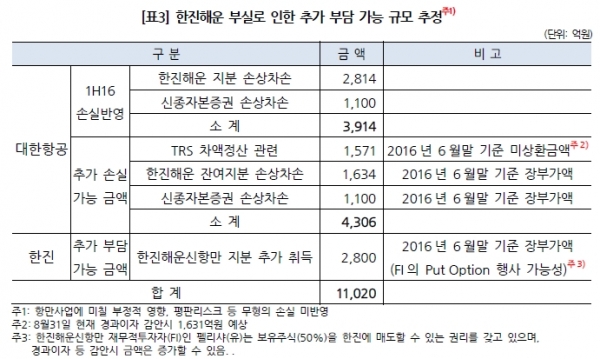

한진해운 부실에 따른 추가 부담 규모로는 대한항공과 한진이 각각 4306억원, 2800억원 수준이라고 추정했다.

대한항공에 대해서는 장부가 기준 2620억원 규모인 한진해운 잔여지분과 1100억원 규모 신종자본증권에 대한 추가 손실인식 가능성이 있다는 점을 들었다. 한진해운 영구교환사채에 대한 차액 정산 의무에 따라 약 1631억원 규모의 자금 유출이 일어날 수 있다는 점도 부정적 평가의 근거로 제시했다.

특히 대한항공은 한진해운 주식 4448억원 규모를 한진인터내셔널 차입금에 대해 담보로 제공하고 있기 때문에 추가 담보제공 의무가 발생하면서 재무적 융통성이 떨어질 우려도 상존하는 상황이다.

한진 역시 한진해운의 회생절차가 진행되면서 한진해운신항만 등 터미널 사업에 차질이 불가피하고 연결실적이 저하될 가능성이 있다. 한진해운신항만 잔여지분 50% 추가 취득(2800억원) 부담도 큰 상태다.

김 평가위원은 “한진해운의 회생절차 신청에도 불구하고 동사를 비롯한 한진그룹에 미칠 수 있는 2차적인 영향은 여전히 진행 중”이라며 “추가 모니터링을 통해 향후 신용등급에 반영할 것”이라고 말했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)