BW발행 규모 1조6007억 원…전년比 264.2% ↑

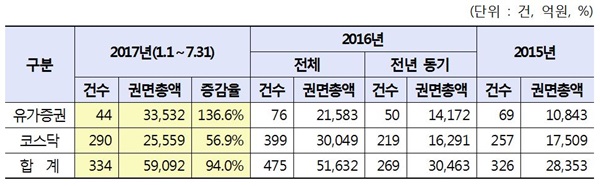

올해 7월까지 국내 상장사들의 전환사채(CB) 규모가 5조9092억 원을 넘어섰다. 대우조선해양의 대규모 CB 발행이 규모를 키웠다는 분석이다.

7일 한국거래소가 코스피ㆍ코스닥시장 상장법인의 CB 및 신주인수권부사채(BW) 발행공시 현황을 조사한 결과, CB 발행공시 권면총액은 5조9092억 원으로 지난해 동기 대비 94% 증가했다.

코스피시장은 3조3532억 원으로 전년 동기 대비 136.6% 증가했다. 코스닥시장은 2조5559억 원으로 같은 기간 56.9% 늘어났다.

거래소 관계자는 "올해는 2조2848억 원에 달하는 대우조선해양의 대규모 CB 발행으로 권면총액이 전년 동기 대비 큰 폭으로 증가했다"고 밝혔다.

BW발행공시 권면총액은 지난해보다 264.2% 증가한 1조6007억 원으로 집계됐다. 코스피시장은 1조3820억 원으로 전년 동기 대비 655.2% 증가한 반면, 코스닥시장은 2187억 원으로 전년 동기 대비 14.8% 감소했다.

두산인프라코어, 두산중공업, 두산건설 등 두산그룹의 BW 발행 규모는 1조1500억 원으로 코스피시장 규모 확대의 주요 원인이었다.

발행방법은 주로 사모방식이 사용됐다. 전체 발행 권면총액 중 사모를 통한 발행이 6조389억 원(80.4%)에 이르는 반면, 공모는 1조 4710억 원에 불과했다.

한편 CB 발행공시 권면총액이 가장 높았던 기업은 2조2848억원 규모를 발행한 대우조선해양으로 집계됐다. 이어 현대상선(6000억 원), 키움증권(1470억 원), 휴젤(1000억 원) 순이었다.

BW는 두산인프라코어와 두산중공업이 각각 5000억 원으로 가장 많이 발행했고, 두산건설(1500억 원), 동아쏘시오홀딩스(1000억 원), 에이프로젠제약(500억 원)이 그 뒤를 이었다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)