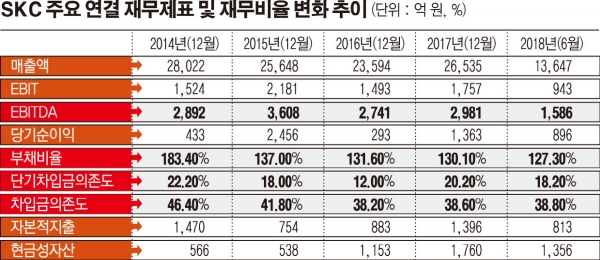

자회사 흑자 턴어라운드 영향...부채비율 120%대로 떨어져

SKC는 안정적인 현금창출 능력을 통해 부채를 꾸준히 줄여왔고, 특히 오랜 기간 부담으로 작용했던 자회사 지원 가능성도 완화되고 있다. 적자를 내고 있던 자회사들이 흑자로 돌아선 것이 주효했다. 180%를 상회했던 부채비율은 올 들어 120%대로 진입했다.

현재로서는 올해와 내년 집중될 설비 투자에 주목해야 한다. 잠재적인 계열사 지분 투자와 1000억 원 이상의 자본적 지출(설비 개보수 및 생산성 향상을 위한 투자 지출)을 계획하고 있어 차입금 확대 가능성이 내재돼 있기 때문이다.

5일 금융투자 업계 및 신용평가 기관에 따르면 SKC의 법인세·이자·감가상각비 차감 전 영업이익(EBITDA)은 최근 5년(2013~2017년) 평균 약 2900억 원으로 집계됐다. EBITDA는 기업의 현금창출 능력을 나타낸다. 외부 자금 조달 없이 내부 투자 등에 연간 2900억 원을 투입할 수 있다는 의미다.

특히 △2015년 물적 분할 합작법인(MCNS)으로의 차입금 이관(1833억 원) △물적 분할 자산처분이익인식(약 2000억 원 이익 잉여금 증가) △2016년 자회사 SKC에어가스 매각(약 750억 원) 등 재무 개선 효과가 더해지면서 단기간에 재무 건전성 강화가 가능했다.

덕분에 SKC의 부채비율은 2014년 말 183.4%에서 올해 상반기 127.3%까지 떨어졌다. 외부 금융회사나 자본시장에서 대출 또는 채권 발행을 통해 조달한 차입금에 의존하는 정도를 나타내는 차입금 의존도 지표도 같은 기간 46.4%에서 38.8%로 하락했다. 차입금 의존도가 높은 기업일수록 이자 등 금융비용의 부담이 커 수익성이 떨어지고 경영 안전성도 낮아지게 된다. SKC의 경우 차입금 의존도가 낮아지고 있는 만큼 재무상 경영 안정성이 높아지고 있는 것으로 풀이된다.

앞으로 재무건전성을 좌우할 이슈는 투자 계획과 사업의 수익성으로 분석된다. SKC는 경상적인 유지보수 투자인 자본적 지출 이외에 △2018~2019년 투명 PI필름 설비 680억 원 △2018~2020년 자운스범퍼(Jounce Bumper, 자동차 서스펜션에 장착돼 금속 스프링과 함께 충격을 흡수하는 역할을 하는 소모성 부품) 350억 원 △2018~2019년 중국 습식용액(Wet Chemical) 설비 520억 원 등의 신규사업 투자를 계획하고 있다.

자회사 SKC솔믹스와 SK바이오랜드도 올해 각각 250억 원, 180억 원의 설비 증설을 진행하고 있다. SKC 100% 자회사인 SKC하이테크앤마케팅(SKC HT&M)이 170억 원을 들여 중국 소주 공장에 투명 PI필름 설비를 투자한다.

본사 및 계열사의 투자가 대규모로 이뤄지는 만큼 설비 투자 효과 반영 시기와 기존 수준에 상응하는 EBITDA 창출 여부가 SKC 재무 건전성 변화를 좌우할 것으로 전망된다.

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/320/200/2102319.jpg)