한국신용평가는 18일 회사채 정기평가를 통해 서진산업의 무보증사채 신용등급을 BBB-/부정적에서 BB+/안정적으로 하향 조정했다.

한신평에 따르면 서진산업은 그룹 전반의 재무구조 저하가 신용도에 부정적인 요인으로 작용했다. 동사가 속한 세코(SECO)그룹은 현대·기아차를 주 거래처로 하는 자동차부품업체들로 구성돼 있다.

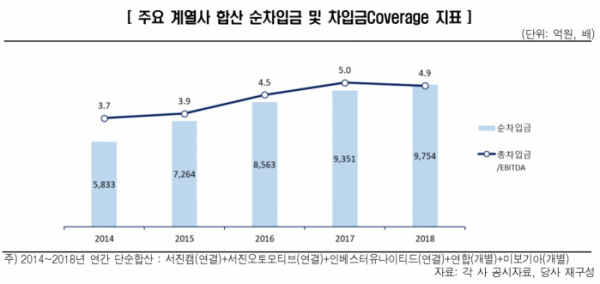

2017년 이후 주 거래처 실적부진 등의 영향으로 서진캠 및 서진오토모티브 등 주요 계열사의 수익창출력이 약화됐다. 또 사업인수 및 공장 신·증설 투자에 따른 계열 차입규모가 확대됐다. 계열합산 순차입금은 2015년 말 7264억 원에서 2018년 말 9754억 원으로 늘었다.

이에 그룹 전반의 재무구조가 저하됐다. 계열 간 지분 제거 후 2018년 말 계열 합산 부채비율은 639.7% 수준이다.

대규모 투자자금 소요로 자체 재무부담이 가중된 가운데 현금흐름도 저하됐다. 2015년 현대모비스의 차륜·데크 사업(620억 원) 인수 및 이와 관련한 경주공장 신설 (2016~2018년, 총투자금액 약 900억 원) 등의 대규모 투자자금 소요로 차입금이 크게 확대됐다. 연결기준 순차입금은 2015년 말 2229억 원에서 2018년 말 3419억 원으로 늘었다.

시설투자, 운전자금 부담, 차입금 분할상환(2019년 3월 말 장래매출채권 유동화 잔액 621억 원) 등이 현금흐름의 부담 요인이 되고 있다. 2017년 이후 현대·기아차 실적 저하와 국내 생산량 감소로 동사의 신규 수주 금액이 축소됐고 인수 사업(차륜·데크)의 매출도 정체되는 상황이다.

한신평은 “향후 글로벌 주요 시장의 완성차 수요 부진과 이에 따른 현대·기아차 실적개선 지연 및 원가절감 정책 강화, 설비 확장에 따른 동사의 비용부담 증가 등을 감안하면 당분간 동사의 수익성 개선이나 가시적인 투자 성과 발현은 쉽지 않을 것”이라고 전망했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)