연준에 이어 한은·호주 총재도 금리인하 시사..한은 7월 인하 기대속 강세 지속될 것

관심을 모았던 미국 연준(Fed) 연방공개시장위원회(FOMC)가 금리인하를 강력히 시사한 것이 영향을 미쳤다. FOMC에서는 기준금리를 동결했지만 1명이 인하소수의견을 냈다. 또 그간 유지했던 ‘인내심’ 문구를 ‘경기전망의 불확실성과 미미한 인플레 압력을 감안하여 적절히 대응하겠다’는 문구로 대체했다. 올해 통화정책을 가늠할 수 있는 점도표상에서도 17명의 위원 중 1명은 1회 인하를, 7명은 2회 인하를 전망했다. 이는 3월(11명 동결, 4명 1회 인상, 2명 2회 인상) 점도표와는 확연히 달라진 모습이다.

이주열 한은 총재도 이날 아침 출근길에 기자들과 만나 금리인하를 시사했다. 이 총재는 “연준의 결정을 기게적으로 따라 하는 것은 아니다”라면서도 “연준의 정책 변화를 늘 고려해 의사결정을 하게된다”고 말했다. 이후 호주 중앙은행 총재도 추가 금리인하를 시사하는 발언을 내놨다.

채권시장 참여자들은 미국을 비롯한 주요국 중앙은행들이 완화적 통화정책을 선언하고 있다며 앞서간 시장이 정당화를 인정받는 과정이라고 평가했다. 한은도 당장 7월에 금리인하를 할 수 있을 것이란 기대가 확산했다고 전했다. 레벨부담감이 큰 게 사실이나 당분간 강세분위기를 지속할 것으로 예상했다.

국고채 10년 물가채도 5.7bp 떨어진 0.555%에 거래를 마쳤다. 이는 2013년 3월29일 0.47% 이후 6년3개월만에 최저다.

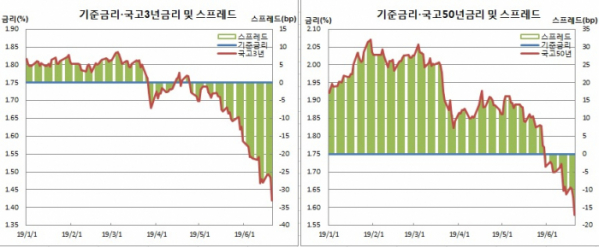

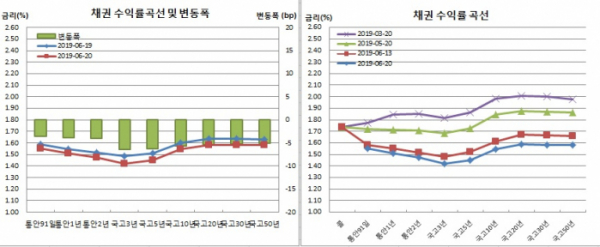

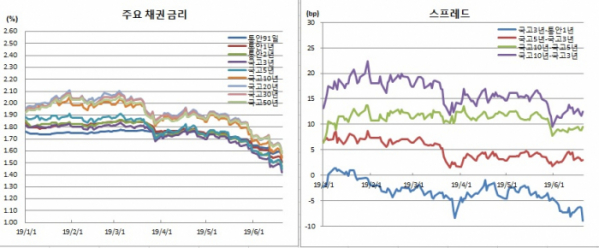

한은 기준금리(1.75%)와 국고채 금리간 역전폭을 보면 3년물은 마이너스(-)33.0bp, 10년물은 -20.5bp, 50년물은 -17.0bp로 각각 최대 역전폭을 기록했다. 국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 0.1bp 상승한 99.0bp를 보였다.

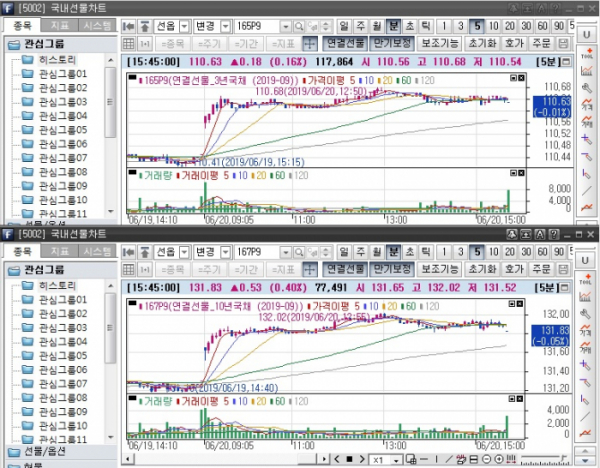

미결제는 1만1038계약 증가한 38만7909계약을, 거래량은 2만3981계약 늘어난 11만7864계약을 보였다. 회전율은 0.30회였다.

매매주체별로는 은행이 1만2292계약을 순매수했다. 이는 3월19일 1만3729계약 순매수 이후 3개월만에 일별 최대 순매수 기록이다. 외국인도 687계약 순매수해 이틀째 매수를 이어갔다. 반면 금융투자는 1만285계약을 순매도하며 사흘째 매도에 나섰다. 18일에도 1만928계약을 순매도한 바 있다.

9월만기 10년 국채선물은 전일보다 반빅 넘게(53틱) 오른 131.83을 보였다. 역시 2016년 10월7일 131.95 이후 최고치다. 장중 고점은 132.02로 이 또한 2016년 10월13일 132.02 이래 가장 높았다. 장중 저점은 131.52로 장중변동폭은 50틱을 기록했다.

미결제는 2099계약 늘어난 14만5736계약을, 거래량은 1만1069계약 확대된 7만7491계약을 보였다. 회전율은 0.53회였다.

매매주체별로는 외국인이 1218계약을 순매수해 사흘째 매수했다. 반면 은행은 2240계약 순매도로 대응했다. 은행은 18일에도 2522계약을 순매도한 바 있다.

현선물 이론가는 3선의 경우 고평 9틱을, 10선의 경우 고평 7틱을 기록 중이다.

그는 이어 “절대금리에 대한 부담감에도 불구하고 수급호조 등에 따른 추세적인 강세흐름을 이어갈 것”이라고 전망했다.

자산운용사의 한 채권딜러는 “미국, 유럽, 일본, 호주, 한국 등 모든 주요 중앙은행들이 완화적 통화정책을 선언했다. 미리 내달렸던 시장금리는 정당화를 인정받는 과정에 있는 듯 싶다”며 “현재도 앞서 가있다는 평가지만 실제 통화정책 실행과정과 글로벌 이슈변화 등에 연동할 것으로 보인다. 국내 금리 역시 미국 금리 인하 시기와 폭에 연동할 듯 싶다”고 전했다.

그는 또 “금리 바닥을 예단키 어렵다. 다만 많이 온 것도 사실이다. 장은 다시 미국 FOMC와 한은 금통위의 완화 액션의 하모니에 집중할 것 같다”고 덧붙였다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)