삼성증권은 미래에셋대우가 자기자본이익률(ROE) 개선을 위한 노력을 통해 호실적을 기록했다며 목표주가를 1만1000원으로 상향하고 투자의견 ‘매수’를 유지했다.

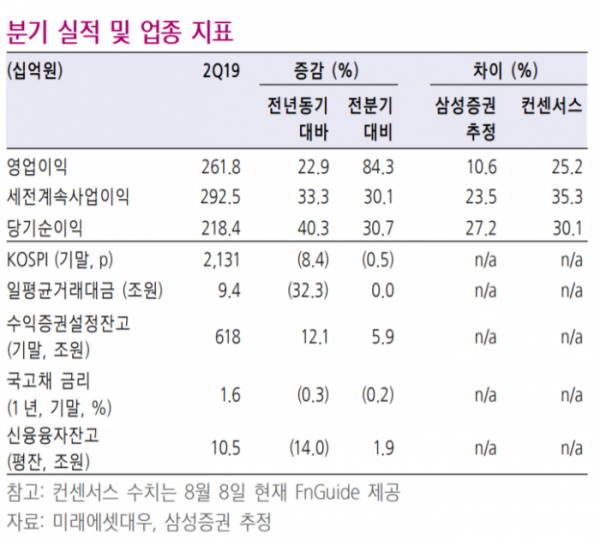

장효선 삼성증권 연구원은 9일 “미래에셋대우의 2분기 연결 기준 지배순이익은 전년 동기 대비 30.7% 오른 2184억 원”이라며 “어닝 서프라이즈를 기록했다”고 말했다.

그는 원인에 대해 “금리 하락 및 파생결합상품 발행과 상환 증가로 트레이딩 수익이 전년 동기 대비 34.4% 증가한 1663억 원을 기록했다”며 “또 IB(투자은행) 부문 수익 또한 전 부문에서 고르게 성장해 1086억 원을 달성했다”고 짚었다. 이어 “1분기 조직효율화를 이뤄 판관비 또한 19.5% 감소했다”고 덧붙였다.

특히 “연결 대상인 해외법인의 세전이익 또한 444억 원으로 사상 최대를 다시 한 번 경신했다”며 “동분기 일회성 요인으론 미래에셋생명 염가매수차익 200억 원이 반영됐다”고 설명했다.

장 연구원은 “미래에셋대우는 합병 이후 업종 내 최대 규모로 성장했음에도 섹터 내 언더퍼폼을 지속하고 있다”며 “이번 실적 발표를 통해 기존 투자자산의 엑시트(투자 회수) 및 자산평가 방식 변경 등을 통한 투자수익 변동성 축소 및 ROE 제고 의지를 피력했다”고 분석했다.

따라서 “실제 3분기 이후 이런 노력이 가시화한다면 미래에셋대우의 재평가도 가속화 할 전망”이라고 강조했다. 또 “예상을 상회하는 2분기 실적과 비용효율화에 따른 판관비 절감 효과, 향후 트레이딩 수익 변동성 축소 기대감 등을 반영해 이익 추정치를 2019년 10.4%, 2020년 11.3% 상향한다”고 밝혔다.

![1300원부터 5000원까지…아메리카노 얼마가 적당할까 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2098627.jpg)