한국투자증권은 14일 휴젤에 대해 화장품 사업 부문의 채널믹스 악화로 2분기 실적이 시장 기대치를 하회했다며 목표주가를 기존 49만 원에서 44만 원으로 10.2% 하향 조정했다.

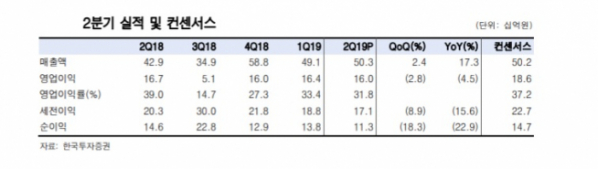

진홍국 연구원은 “휴젤의 2분기 연결 영업이익은 160억 원으로 지난해 같은 때보다 4.5% 감소해 컨센서스를 14% 밑돌았다”며 “영업이익이 부진했던 가장 큰 이유는 화장품 사업부문의 채널믹스 악화, 톡신 및 필러의 단가하락에 따른 원가율 상승 등”이라고 분석했다.

진 연구원은 “올해 휴젤은 피어그룹 평균인 목표 PER이 기존 19.7 배에서 18.3배로 하락하는 등연간 가이던스가 하향되는 등 큰 폭의 이익증가를 보여주기는 어려울 것”이라며 “그러나 실적은 2분기를 바닥으로 하반기부터 다시 증가세에 돌입하기 때문에 주가 하락 폭은 제한적”이라고 말했다.

그는 “또한 타 경쟁사와는 다르게 균주 출처분쟁 등의 노이즈로부터 자유롭다는 부분은 최근 변동성이 확대되고 있는 국내 증시에서 매력적인 요소”라며 “중국이나 미국 등 해외진출이 가시화될 경우 리레이팅을 기대해 볼 수 있다”고 덧붙였다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)