A등급 부채비율 높지만, 상위 등급과 이자보상배율면에서 격차 크지 않아

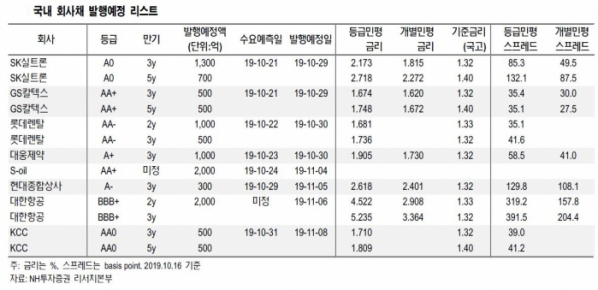

22일 투자은행(IB)업계에 따르면 ‘A’등급 기업인 대웅제약은 1000억원 규모의 회사채 발행을 위해 23일 수요예측에 나선다.

이익창출력이 뛰어나다는 평가다.

‘우루사’ 등 연매출 100억원 이상의 자체개발 제품을 보유하고 있으며, 2017년 말에는 ‘HL-161(자가면역항 체신약)’의 기술이전 계약을 체결했다. 보톨리눔 톡신 ‘나보타’가 2018년 8월 캐나다, 2019년 2월 미국, 9월 유럽 EMA에서 판매 승인을 받는 등 연구개발능력도 시장에서 인정받고 있다.

중기적으로 ‘나보타’ 관련 이익확대, 신공장 가동률 상승 등으로 실적개선 추세가 예상된다.

다만 올 9월 중 발효된 식품의약품안전처의 ‘알비스’ 판매중지 조치 및 메디톡스와의 소송비용이 일시적으로 실적에 부정적으로 작용할 가능성은 자금 조달에 부담이다.

현대종합상사는 300억원 규모의 자금 조달을 위해 29일 수요예측을 진행할 예정이다. 현대종합상사의 공모채 발행은 지난해 12월 이후 두 번째다.

정몽혁 회장이 이끄는 현대종합상사가 2016년 3월 현대중공업그룹으로부터 분리돼 독립했다. 현대종합상사는 그룹 분리 이후 범현대그룹 물량이 늘면서 실적이 호전되고 있다. 현대중공업뿐 아니라 현대차그룹 계열사인 현대차, 현대제철, 현대로템 등과도 활발하게 거래 중이다.

김상만 하나금융투자 자산분석실장은 “회사채 내부적으로도 발행시장에서 상하위 등급 간 온도차가 느껴지는 등 상반기의 강세 분위기가 아직 살아나지 못했다”면서 “다만 전반적인 발행이 재개됐다는 점과 일부 하위 등급을 제외한 전체 수요가 무난하다는 점은 긍정적이다”고 분석했다.

실제 A급 회사채의 순발행은 올해 2012년의 6조1000억원을 웃돌 전망이다. 반면 ‘AA’등급 이상 기업들은 러브콜이 이어지고 있다.

김 실장은 “하위등급의 부채비율은 분명 높지만, 저금리 등으로 이자보상배율면에서 격차가 크지 않고 오히려 줄어들고 있다”며 “결과적으로 상하위 등급 간 지표상 차별화는 심화하지 않는 상황”이라 설명했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)