유진투자증권은 29일 LG생활건강에 대해 중국 화장품시장의 경쟁 심화로 높은 영업레버리지를 기대하기 힘들다며 목표주가 155만 원을 유지했다. 추가적인 성장 여력과 숨의 성장 속도에 대한 우려가 확산되고 있어 조정 시 매수를 추천했다.

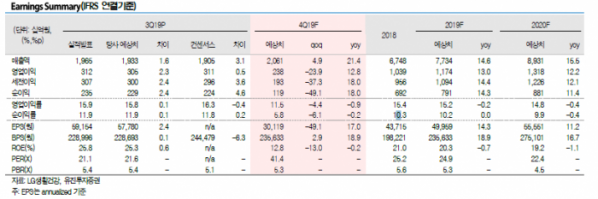

이선화 유진투자증권 연구원은 “LG생활건강의 3분기 연결기준 매출액은 1조 9649억 원(+13.1%yoy,), 영업이익은 3118억 원(+12.4%yoy, 영업이익률 15.9%)으로 시장 컨센서스

(영업이익 기준 3114억 원)에 부합했다“며 ”후의 독보적인 성장세(+27.9%yoy)와 New Avon 인수로 시장 기대치를 뛰어넘는 외형성장을 달성했지만, 숨이 3.0%yoy 성장하는데 그치면서 브랜드 다각화와 높은 성장세 유지에 대한 기대감은 다소 누그러졌다“고 설명했다.

영업이익률이 전년대비 1%p 하락했는데, 이는 중국 마케팅비용 증가와 New Avon 때문이라는 분석이다. 중국 내 경쟁 심화와 New Avon 영향으로 당분간 화장품 부문의 영업이익률에 대한 눈높이를 낮출 필요가 있다고 봤다.

생활용품은 매출액 4011억 원으로 3% 올랐고, 영업이익은 451억 원으로 5.7% 성장했다. 쿠팡향 물량이 모두 정체됐지만 프리미엄 브랜드 육성을 통해 점유율이 상승하며 매출과 영업이익 모두 성장세를 기록했다. 음료 부문은 매출액 4029억 원(+2.4%yoy), 영업이익 549억 원(+7.9%yoy)을 기록했는데, 계절적 성수기임에도 불구하고 예년보다 무덥지 않은 날씨로 인해 외형성장이 부진했다는 평이다.

이 연구원은 “최근 중국 화장품시장의 경쟁 심화, 특히 고가 기초화장품 세그먼트의 마케팅 경쟁 심화로 과거와 같은 영업레버리지를 기대하기는 힘들다”며 “화장품 섹터 내 가장 안정적인 실적이 예상되지만, 중국시장의 경쟁심화 속 후의 추가적인 성장 여력과 숨의 성장 속도에 대한 우려가 확산되고 있어 조정 시 매수를 권한다”고 말했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)