아시아나항공 다시 세우기, 자금력 없다면 JAL 정상화보다 어려운 이야기

현대산업개발과 미래에셋대우 컨소시엄이 아시아나항공 매걱전에서 제2의 ‘타이틀리스트’인수 신화를 쓸 가능성에 무게가 실리고 있다. 아시아나항공과 자회사인 에어서울, 에어부산 등 3개 항공사 ‘통매각’이란 KDB산업은행의 원칙에 충분한 자금력을 갖고 있는데다 아시아나항공 구성원들의 기류도 큰 저항은 없는 것으로 전해지고 있기 때문이다.

애경그룹과 토종 사모펀드 스톤브릿지캐피탈이 손을 잡았지만 적수가 되기에는 체력이 떨어진다는 게 시장 평가다.

다만 흥행보다는 공정한 ‘게임의 룰’이 있을 때 가능하다는 관측이다. 예비 입찰이 끝났지만, 산업은행이 “관심 없다”는 기존 입장을 되풀이하는 SK그룹이나 롯데에 손짓을 보내고 있는 것으로 알려지고 있기 때문이다.

31일 투자은행(IB) 업계에 따르면 아시아나항공 매각 주체인 금호산업과 주간사인 크레디트스위스(CS)는 적격인수후보(숏리스트)를 대상으로 다음달 7일 본입찰을 실시 한다는 안내서를 보냈다.

적격인수후보는 HDC현대산업개발 컨소시엄, 애경그룹-스톤브릿지캐피탈 컨소시엄, KCGI 컨소시엄 등이 예비 실사를 진행 중이다.

◇M&A시장, “가장 공정해야 할 시장”

현재 예비입찰에서 애경그룹, 현대산업개발과 미래에셋대우 컨소시엄, ‘강성부 펀드’로 불리는 케이시지아이(KCGI) 등 3곳이 적격 인수후보(쇼트 리스트)에 선정된 것으로 알려져 있는데, 이중 KCGI는 전략적 투자자가 누구인지 베일에 가려져 있는 상태다.

기존 예비 입찰 참여자들은 공정한 게임에 의심의 눈초리를 보낸다. 이동걸 KDB산업은행 회장은 발언 때문이다. 그는 지난달 기자 간담회에서 “재무적 투자자(FI) 단독으론 안 된다는 게 원칙”이라고 말했다. SK그룹이나 한화, 롯데 등 다른 대기업 전략적 투자자(SI)를 마음에 둔 얘기란 것.

전략적 투자자와 손을 잡지 못한 사모펀드 케이씨지아이(KCGI)의 행보 관심이 가는 이유다. 특히 시장에서는 가능성은 낮지만, SK그룹과의 밀월 여부에 관심이 크다.

IB시장 참여자들과 기존 적격인수후보들은 대기업을 끌어들여 흥행만을 노리는 매각 당사자의 생각 자체만으로도 ‘게임의 룰’을 파괴하는 처사라고 불만이다. 또 예비입찰에도 참여하지 않은 대기업들을 끌어 들이려는 의도가 궁금하다고 지적한다.

적격인수후보 A사 한 괸계자는 “이미 예비입찰에서 패를 다 보여줬다. SK그룹 등 다른 대기업이 뛰어 든다면 도박장에서 내 패를 상대에게 보여 주고 게임을 하는 것과 같다”면서 “‘원칙’을 지키지 않는다면 누가 M&A시장에 뛰어들겠냐”고 하소연했다.

또 다른 참인수후보 측 관계자도 “아시아나항공은 흥행 보다는 국가 기간 산업인 항공업의 미래를 보고 접근해야 한다”고 지적했다.

시장에서는 HDC현대산업개발·미래에셋대우 컨소시엄에 가장 후한 점수를 준다. 추가 투자자 없이 본입찰에 나설 수 있는 후보는 해당 컨소시엄이 유일한 것으로 평가받기 때문이다. 자금력도 아시아나항공과 함께 자회사인 에어서울, 에어부산 등 3개 항공사 ‘통매각’여력이 충분하다는 분석이다. HDC현대산업개발의 자체 현금 및 현금성 자산규모만 1조1773억 원에 달한다.

아시아나항공 구성원들의 기류도 큰 저항은 없다. 미래에셋그룹이 같은 호남 기업인데다 재무적 투자자지만 글로벌 호텔 기반을 갖고 있어 다양한 시너지를 낼수 있기 때문이다.

아시아나항공을 대하는 방식도 시장 지향적이다. 박현주 회장 등 컨소시엄측 관계자들이 이동걸 회장이 밝힌 “(산업 경기가) 바닥에 있을 때가 인수자에게 유리한 국면이고, 아시아나는 상당한 노선 라이센스를 가졌으니 계획을 가진 사람이 중장기적으로 보고 할 것이라고 본다”는 발언에도 공감하고 있는 것으로 알려졌다.

미래에셋그룹 관계자는 “큰 그림은 그려졌다. 컨소시엄이 아시아나항공 인수에 강한 의지가 있다”며 말을 아꼈다.

애경은 자회사인 제주항공이 비상경영에 나서면서 자기 앞가림 하기도 바쁜 상황이다. 자금력에 대한 의문도 여전하다. 매각가격이 2조원 규모에 달하는 아시아나를 인수할 만큼 여유있는 상태가 아니다. 애경의 현금 동원력은 아시아나 인수전에 ‘올인’하더라도 2000억~3000억원 수준인 것으로 알려졌다.

KCGI는 막대한 자금이 필요한 인수전에 안정적으로 자금을 조달할 능력이 있는지가 여전히 물음표다.

아시아나항공 내 분위기도 자금력 있는 대기업을 반긴다. 시장에서는 금호건설을 거느린 금호아시아나그룹이 업계 1위 대우건설을 인수했지만 ‘대우맨’들의 자긍심 내지 심리적인 반발에 부딪혀 고전했던 ‘실패 사례’를 역설적으로 거론한다.

◇첫번째 입찰에서 인수하게 되는 주체, 2년 안에 금융부채 2조 줄일 각오해야

아시아나항공을 품에 안더라도 자금력이 뒷받침 돼야 한다.

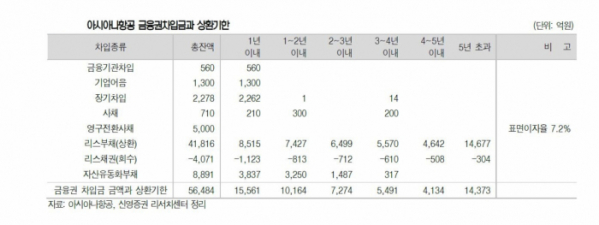

아시아나항공은 2분기말 별도기준 8조5000억원의 부채를 가지고 있다. 여기에 매각작업 이후 영구채 상환을 감안하면 부채는 9조원으로 늘어난다. 장·단기 선수금, 퇴직급여 부채 등 조급한 상환과 관계없는 부채를 제외하더라도 5조6000억원원 가량의 금융권 차입금을 줄여야 한다.

신영증권 엄경아 연구원은 “신주인수자금 하한선인 8000억원이 상환에 쓰인다면, 8000억원 이상의 신주 인수자금으로는 4조8000억 원에 대한 상환계획을 세워야 한다”면서 “향후 2년 간 약 2조원의 금융부채를 상환할 수 있는 영업현금흐름을 이끌어 내야 재무적으로 안정권에 들 수 있다. 저가 경쟁이 판을 치고 있는 현 상황에서는 일정 기간 동안의 손실을 감내하면서 부채도 줄일 수 있는 보수적인 가정을 세워야 한다”고 지적했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)