서스틴베스트, 스튜어드십코드 도입 효과 분석

국민연금의 투자 지분율이 5% 이상인 상장기업들의 평균 배당성향이 투자 제외 상장사보다 약 55% 높다는 분석이 나왔다. 국민연금의 스튜어드십코드 도입 효과를 밝힌 국내 첫 연구 결과라는 설명이다.

책임투자 및 스튜어드십 전문 컨설팅 기관인 서스틴베스트는 26일 스튜어드십코드 도입 효과 연구 보고서를 발간했다. 서스틴베스트에 따르면 2016년 12월 한국형 스튜어드십코드가 도입된 이후 실제적인 기업의 배당정책 변화를 실증분석 한 국내 연구는 이번이 처음이다.

이번 보고서는 국민연금의 코드 도입 시점을 2018년 7월로 설정하고, 코드 도입 전후의 국민연금 투자대상 기업들의 배당성향 변화를 분석했다.

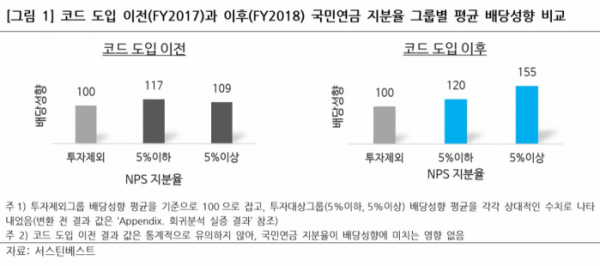

그 결과 코드 도입 이전 시점인 2017년 말 기준으로 국민연금 투자 여부 및 지분율 수준이 투자대상 기업 배당성향에 영향을 미치지 않은 것으로 나타났다.

하지만 코드 도입 직후 시점인 2018년 말 국민연금의 ‘투자 제외 상장사’ 평균 배당성향을 기준으로 ‘지분율 5% 이상 상장사’ 평균 배당성향은 약 55% 높았다. ‘지분율 5% 이하 상장사’ 역시 평균 배당성향이 약 20% 높은 것으로 나타났다.

국민연금이 수탁자책임 활동의 중점관리사안으로 기업의 배당정책 수립을 설정하고 있다는 점에서 실제적인 코드 도입 효과가 있음을 확인한 셈이라는 설명이다.

현재까지 국민연금을 포함해 총 113개 국내 기관투자자가 스튜어드십코드를 도입했다. 대부분 스튜어드십코드 도입 기간이 1년으로 짧고, 투자대상 기업 등 공개 정보가 제한적이어서 도입효과를 분석하는 데 한계가 있다. 반면 지난해 7월 코드 도입을 발표한 국민연금은 연단위로 모든 투자대상 기업 및 지분율을 공개하고 있기 때문에 실증분석하기에 적합하다고 서스틴베스트는 판단했다.

앞서 일본경제산업연구소는 스튜어드십코드를 도입한 전세계 13개 국가를 대상으로 코드 도입의 효과를 실증적으로 분석한 보고서를 9월 발간한 바 있다. 분석 결과 스튜어드십코드의 도입은 기관투자자의 적극적인 수탁자 책임활동을 유도하고, 기관투자자의 지분율이 높은 경우 이는 기업가치 제고로 귀결된 것으로 나타났다. 해당 보고서에서 비교적 최근에 코드를 도입한 한국은 분석 대상 국가에서 제외됐다.

류영재 서스틴베스트 대표는 "국내에 스튜어드십코드가 도입된 이후 가장 많이 받는 질문이 코드 도입 효과였다”며 “이번 실증연구 결과는 이러한 질문에 대한 일차적인 답이 될 수 있을 것”이라고 기대했다.

류 대표는 “스튜어드십코드 도입의 근본취지는 합리적 배당정책에만 국한된 것이 아니며 중장기적인 기업가치를 제고해 기업과 투자자, 더 나아가 모든 이해관계자가 윈윈하자는 것”이라면서 “앞으로 이러한 측면에서 코드 도입 효과를 실증분석 할 수 있도록 노력할 것”이라고 강조했다.

![1300원부터 5000원까지…아메리카노 얼마가 적당할까 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2098627.jpg)