씨젠이 실적 개선을 통해 밸류에이션(기업 가치)을 높여가고 있다는 분석이 제시됐다. 이에 하나금융투자는 목표주가를 4만 원으로 상향하고, 투자의견 ‘매수’를 유지했다.

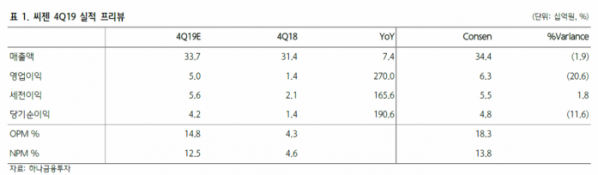

선민정 하나금융투자 연구원은 20일 “씨젠의 지난해 4분기 매출액은 전년 대비 약 11% 늘어난 337억 원, 영업이익은 전년과 유사한 수준인 50억 원 규모로 추정된다”며 이같이 밝혔다.

선 연구원은 “계절적 특성으로 인한 호흡기 시약 매출 증가로 시약 부문은 전년 대비 30% 이상 성장할 것”이라며 “장비매출의 경우 전년 4분기 프랑스 대형 검진센터와의 대규모 계약으로 기저가 높아 전년 대비 약 20% 감소할 것”으로 추정했다.

이어 “성과급 지급으로 인건비가 타분기 대비 약 15억 원 추가로 발생할 것으로 보이며 연구개발비 또한 연구원들의 인센티브 지급으로 증액이 불가피하다”고 지적했다.

다만 “올해 씨젠은 전년 대비 20%, 영업이익 40%, 영업이익률 20%라는 가이던스를 제시했다”며 “작년부터 고성장하고 있는 소화기 감염증(GI) 진단시약 매출 성장으로 시약 부문은 올해도 20% 이상 고성장이 예상된다”고 내다봤다.

또 “마진율이 가장 좋은 Allplex의 비중이 2019년 3분기 기준 66%를 차지할 정도로 계속 확대되고 있으며 유럽 대형 검진센터와의 대규모 공급계약으로 영업이익률도 전년 대비 약 5%포인트 개선될 것”으로 기대했다.

선 연구원은 “주가는 저점인 상황에서 실적 개선이 뚜렷이 나타나면서 지난해 씨젠 주가는 연초 대비 96.5% 상승했다”며 “올해도 마찬가지로 씨젠의 고성장세는 지속될 수 있을 것”으로 예측했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)