산업연구원, '엔젤투자 촉진을 통한 벤처창업 활성화 방안' 보고서 발표

창업 초기 벤처기업의 자금난 문제가 여전히 심각한 가운데 이를 해소하기 위한 엔젤투자를 활성화하려면 세제지원 확대, 회수시장 활성화, 인프라 구축 등이 필요하다는 주장이다.

산업연구원은 18일 발표한 '엔젤투자 촉진을 통한 벤처창업 활성화 방안' 보고서를 통해 "정부가 벤처창업 촉진을 위해 1990년대 후반부터 다양한 지원제도를 마련해 운용하고 있으나 창업 초기 벤처기업의 자금난 해소는 여전히 미흡하다"고 밝혔다.

보고서에 따르면 2018년 기준 엔젤투자액은 5538억 원으로, 벤처캐피털(VC) 투자(3조4249억 원)의 16.2%에 불과했다. 미국의 경우 엔젤투자 규모는 225억 달러(2011년)로 VC 투자의 34%에 달한다.

엔젤투자는 벤처기업이 필요로 하는 자금을 개인 투자자들 여럿이 돈을 모아 지원해주고 그 대가로 주식을 받는 투자 기업이다. 우리나라의 창업 초기 단계 벤처기업에 대한 투자는 이 같은 엔젤자금이 아닌 VC 주도로 이뤄지고 있는 실정이다.

연구원이 올해 2월 엔젤투자자 246명을 대상으로 조사한 결과, 엔젤투자자가 투자하는 벤처기업 수는 평균 5.2개, 기업당 투자금액은 평균 9700만 원, 매년 투자금액은 평균 1억2000만 원으로 집계됐다.

엔젤투자 주식 보유 기간은 4.3년이었으며 엔젤투자에 따른 3년 기대수익률은 52.2%, 손실 감내 수준은 37.3%였다.

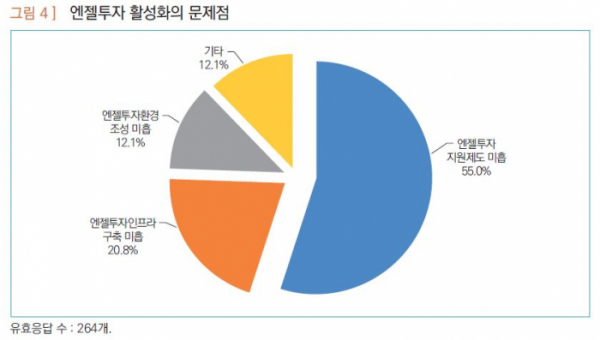

투자자들은 엔젤투자가 활성화되지 못한 문제에 대해 '엔젤투자 지원제도 미흡'을 최우선으로 꼽았다. 인프라 구축, 엔젤투자 환경조성 미흡 등이 뒤를 이었다.

이에 연구원은 엔젤투자 촉진을 위해선 엔젤투자 소득공제 때 100%까지 적용하는 소득공제금액 한도를 현행 3000만 원에서 5000만 원으로 상향 조정하고, 단계별로 적용하는 소득한도액과 공제율도 상향 조정할 필요가 있다고 제안했다.

또한 현재 엔젤투자 소득공제는 조세특례제한법상 2020년 말까지로 규정돼있어 지속적 운영을 위해서는 제도적 장치 마련도 필요하다고 강조했다.

보고서의 저자인 양현봉 산업연구원 선임연구위원은 "코로나19 이후 예상되는 기업 구조조정 영향을 최소화하려면 신기술·신산업 분야에서 벤처창업이 활성화돼야 한다"면서 "이를 위해 VC 투자 이전 단계에서 중요한 역할을 하는 엔젤투자 활성화 방안이 마련돼야 한다"고 말했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)