이베스트투자증권은 10일 게임빌에 대해 기존 게임 매출이 전 분기 대비 개선되면서 2분기 연결 실적이 양호할 전망이라고 판단했다. 목표주가는 기존 3만 원에서 4만1000원으로 상향하고, 투자의견 매수를 유지했다.

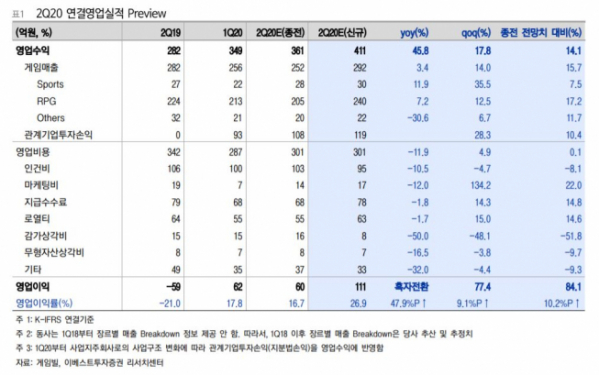

이베스트투자증권은 2분기 연결기준 영업 수익에 대해 전 분기 대비 18% 오른 411억 원, 영업이익은 77% 증가한 111억 원을 기록할 것으로 분석했다.

성종화 이베스트투자증권 연구원은 “신작 부재에도 스포츠 장르(게임빌 프로 야구, MLB 퍼펙트이닝 등)가 성수기 효과를 봤으며 RPG 장르에서도 마케팅 강화 효과 등 기존 게임 매출이 전 분기 대비 상당 수준 반등하고 있다”고 설명했다.

이어 “전 분기부터 적극적으로 진행 중인 비용 효율화 과정이 지속되면서 자체 영업실적(지분법 제외)의 영업 적자는 대폭 축소될 것”이라고 전망했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)