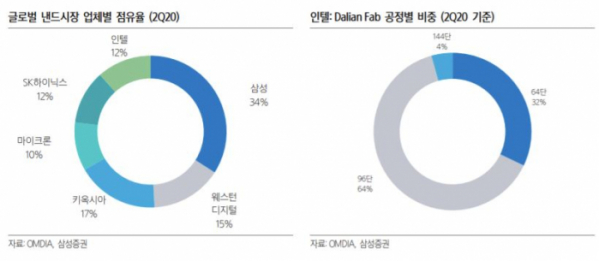

삼성증권이 21일 SK하이닉스의 인텔 낸드 사업부문 인수 결정에 대해 '비싼 인수'라는 시장 의견에도 성장을 위한 전략적 결정이라고 평가했다. 이에 종전에 제시했던 투자의견 '매수'와 목표주가 12만 원은 그대로 유지했다.

SK하이닉스는 전날 낸드 사업(SSD 포함, 옵테인 제외) 부문 전체를 10조3104억 원에 인수한다고 개장 전 공시했다. 인수 대금은 1차로 2021년 말까지 70억 달러를, 나머지 20억 달러는 2차로 2025년 3월까지 지급해야 한다.

황민성 삼성증권 연구원은 "10조 원대는 2020년 연간 설비투자에 해당하는 금액으로 SK하이닉스에는 부담되는 금액"이라면서도 "교체비용 측면에서 인텔의 낸드 생산능력(8만 장)을 신규로 증설하려면 10조 원 이상이 필요하지만, 인텔의 자산이 노후화됐고, 향후 기술전환에 추가비용이 발생 가능한 점을 감안해야 한다"고 설명했다.

그는 이어 "매출액 대비 약 21배의 평가로 최근 키옥시아(Kioxia)가 기업공개(IPO)를 시도했으나 실패한 수준의 후한 평가지만 SK하이닉스로서는 최적의 가격보다 생존과 성장을 위한 전략적 의사결정이 필요했을 것"이라고 말했다.

황 연구원은 향후 인수 효과에 대해 주목했다. 그는 "SK하이닉스가 인텔보다 낸드 생산능력은 2배 이상 많지만, 매출이 비슷한 것은 SK하이닉스가 주로 모바일 단품 위주의 저부가 사업이라면 인텔은 고가의 엔터프라이즈 SSD 위주로 제품 구성이 다르기 때문"이라며 "상반기 손익도 SK하이닉스가 15% 영업적자인 반면 인텔은 21% 흑자로 양호하다"고 분석했다.

이에 인텔의 이번 인수로 SK하이닉스는 낸드 반도체 부문에서는 5~6등에서 2등으로, 엔터프라이즈 SSD에서는 5등에서 1등으로 부상하는 동시에 수익성도 개선할 수 있다는 게 황 연구원의 설명이다.

그는 "이번 계약서에서는 제외됐지만 향후 옵테인에 대한 생산협력과 CPU·메모리 간 협력 구도도 확대할 것으로 기대된다"고 덧붙였다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)