한국증권금융 통한 증권사 외화유동성 공급체계 마련

지난해 3월 4~19일 외환·외화자금시장은 원‧달러 환율이 2009년 7월 이후 1290원대까지 급등하고 증권사 파생거래(ELS 등) 증거금 납입 등 비은행권의 달러 수요가 급증하면서 시장이 불안한 모습을 보였다.

은행권은 그동안 1997년 외환위기, 2008년 금융위기 등을 겪으며 강화된 규제 등을 바탕으로 견고한 모습을 보였지만 비은행권이 위기의 진원으로 작용한 것이다.

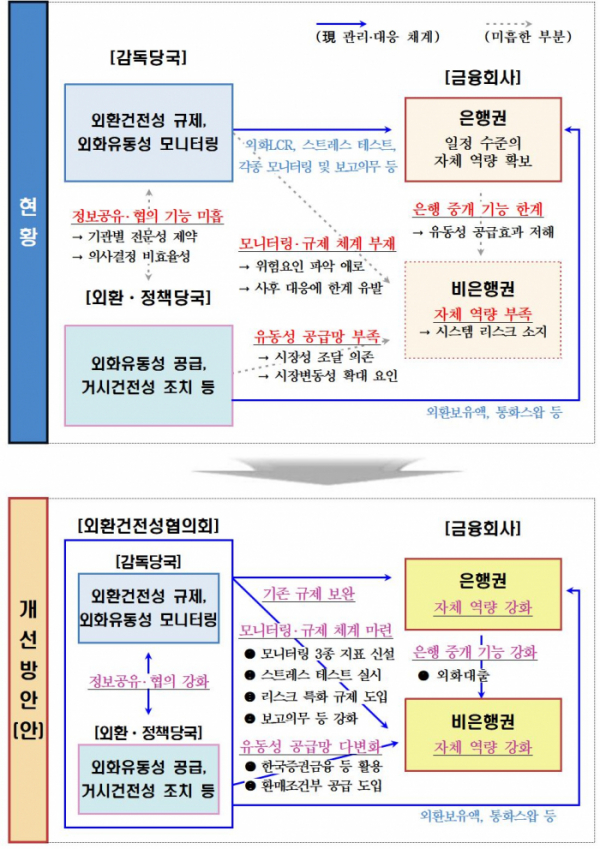

이에 정부는 시장 불안을 초래한 비은행권 외환 부문 취약성에 대한 분석 등을 바탕으로 외환건전성 제도 개선에 나서기로 했다. 정부가 20일 관계부처 합동으로 발표한 '외화유동성 관리제도 및 공급체계 개선방안'의 핵심은 비은행권 외화유동성 모니터링 체계를 개선한 것이다.

정부는 앞으로 비은행권의 외화자금 조달·소요 지표와 외화자산-부채 갭 지표, 외화조달-운용만기 지표 등 3가지를 신규 모니터링 지표로 도입해 월 단위로 점검하기로 했다. 지표의 정합성, 적시성 확보를 위해 외화자산‧부채 규모가 큰 증권‧보험사에 우선 도입하고 향후 점진적으로 확대할 계획이다.

주현준 기획재정부 국제금융과장은 "모니터링 지표를 통해 비은행권 달러 수요를 파악하는 게 이번 대책의 핵심"이라며 "해외투자와 관련된 외화조달 리스크가 어느 정도인지를 계속 모니터링 하겠다"고 밝혔다.

또 개별 금융회사 취약성 보완을 위해 금융그룹 단위 관리체계를 도입하고 유사시 금융지주회사가 금융그룹 차원의 자회사 지원을 유도키로 했다.

은행만 하던 외화유동성 스트레스 테스트도 여타 업권으로 확대하고 분기별로 시행한다. 각 금융회사가 자체적으로 스트레스 상황을 설정해 위험요인을 점검하는 상향식(Bottom-Up) 방식의 스트레스 테스트도 병행한다.

외환건전성 관련 점검도 은행권 수준으로 높인다. 금융투자회사와 보험업에 대해 외화유동성 비율, 잔존만기별 외화자산·부채, 외화차입 만기도래, 외화자금 조달·운용, 외국환포지션 한도를 월 또는 분기별로 점검한다. 필요 시에는 추가 속보성 지표(외화여유자금 현황 및 가용현금포지션 현황 등, 보험사 외화수요‧공급 현황, 증권사 유동성 상황 등)도 점검에 나선다.

우발적 외화수요 관련 파생거래를 모니터링하기 위한 외환전산망 보고서 개선 및 활용을 높이고 비금융기관 기관투자자(주요 연기금‧공제회 10여개)의 해외증권투자 모니터링도 강화한다.

또 외화유동성 비율 산정방식에 선물자산·부채도 포함하고 외화LCR은 월 단위에서 하루 단위 점검도 병행하며 외환건전성 부담금 분할납부 기한 확대 등 탄력적으로 운용할 계획이다.

증권사는 해외지수를 기초자산으로 하는 파생결합증권 자체 헤지 규모의 20% 이상을 외화 유동자산으로 의무 보유토록 하고 보험사는 장기 스왑계약을 유도하고 탄력적 환 헤지 지원 병행키로 했다.

아울러 기관간 정보공유 및 협의 등을 위해 기재부 1차관 주재 외환건전성협의회(가칭)를 신설하고 위기시에는 신속한 대응 등을 위해 외환건전성 정책방향 등 협의‧조정한다. 또 외환당국 내 외환분야 거시건전성 모니터링‧분석 및 감독당국 내 비은행권 외환감독 기능을 강화할 계획이다.

이와 함께 위기 시 증권사의 신용도 보강을 위해 한국증권금융 등을 통한 증권사에 대한 외화유동성 공급체계도 마련했다.

김성욱 기재부 국제금융국장은 "우리나라 국가신용등급이 높은 수준을 유지하고 있는 요인 중 하나가 대외건전성"이라며 "이번 대책이 금융회사, 증권사, 보험사 자체적으로 위험관리 기준을 만들고 해외투자와 관련된 리스크 관리를 하는 데 도움이 될 것"이라고 밝혔다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)