7일 금융투자업계에 따르면 2014년 18조 달러였던 글로벌 ESG 투자 규모는 2030년 100조 달러에 달할 것으로 보인다. 이 중 부동산 투자의 비중은 3% 수준이지만 점차 비중이 늘어갈 것이란 게 업계 분석이다.

이지스자산운용은 보고서를 통해 “올해 한국정부에서 추진하고 있는 그린 뉴딜 정책의 핵심 사안 중 하나가 바로 건축물의 그린, 디지털화”라면서 “부동산 자산에서의 ESG투자 중 당장 도입 가능하고 환경적 효과가 큰 분야가 바로 이산화탄소의 감축, 에너지 절약, 친환경 소재의 사용 등 건축물을 친환경적(Green)으로 탈바꿈하는 것”이라고 설명했다.

국내에서도 건물에 친환경 인증을 받는 사례가 늘어나고 있다. 이지스자산운용이 운용하는 서울 삼성동 ‘오토웨이타워’는 미국 녹색건물인증 제도 LEED의 ‘골드’ 등급을 받았다. 실시간 에너지 진단 웹서비스(Soft BEMS)를 이용해 건물의 에너지 소비 절감, 즉 탄소 배출량을 줄였기 때문이다.

EY한영은 오는 2025년 회계연도까지 글로벌 모든 오피스의 직접(Scope 1~2) 탄소 배출량을 ‘제로화(Net Zero)’하겠다고 밝혔다. 사무실 전력 사용량을 줄이면서 그 외 전력 수요를 100% 재생에너지로 대체해 ‘RE100’을 달성하겠다는 목표다. RE100은 기업이 사용 전력의 100%를 재생에너지로 조달하겠다는 글로벌 캠페인으로, 구글과 애플 등 280여 곳이 참여하고 있다.

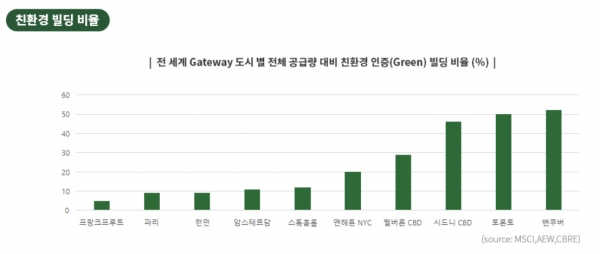

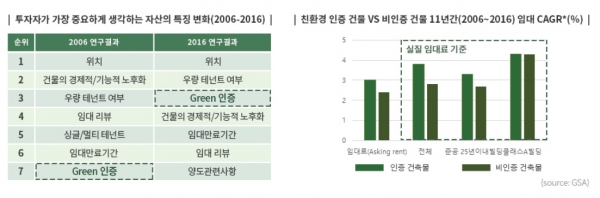

해외 투자유치를 받기 위해서도 친환경적으로 건물을 운용하는 것이 중요해졌다. 캘리포니아공무원연금인 칼퍼스(CalPERS), 네덜란드 공적연금(ABP), 캐나다연금투자위원회(CPPIB) 등 글로벌 주요 연기금은 부동산 투자 시 ESG 기준을 중점 고려키로 하면서다. 주로 부동산의 에너지 효율, 자원 소모량 등을 확인한다.

이에 따라 이지스자산운용은 자체적으로 ESG 정책을 수립하고, 친환경 빌딩 관리에 나섰다. 실제 이지스자산운용은 2019년 글로벌 부동산 지속 가능성 벤치마크(GRESB) 평가에서 최고 등급인 ‘5Star’를 획득했고, 향후 운용할 부동산에도 친환경 인증 평가를 받을 계획이다.

한 금융투자업계 관계자는 “부동산 직접 투자는 물론 리츠 상품 구성에 있어서도 ESG는 필수적인 평가 요소가 됐다”면서 “향후 친환경 부동산일 수록 건물의 가치는 더 커질 것”이라고 전망했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)