(신한금융투자)

다나와는 신종 코로나바이러스 감염증(코로나19) 이후에도 지속되는 온라인 거래 증가와 가격 경쟁 심화 수혜 등이 기대된다.

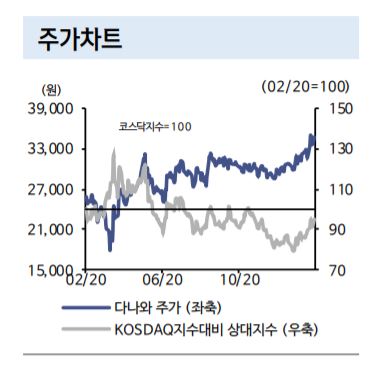

10일 증권업계에 따르면 신한금융투자 목표주가를 4만5000원, 이베스트투자증권은 5만 원 상향 조정했다. 투자의견은 모두 ‘매수’를 유지했다.

다나와의 4분기 별도 기준 매출액과 영업이익은 181억 원, 82억 원이다. 제휴 쇼핑과 판매수수료 매출액은 각각 20%, 15% 성장했다. 연결 기준 매출액과 영업이익은 459억 원, 104억 원을 기록했다.

신한금융투자는 지난해 말부터 이어진 일부 컴퓨터 부품(그래픽 카드 등)의 공급 부족 현상으로 올해 1분기 판매수수료(샵다나와) 사업부 매출액은 12% 성장에 그칠 것으로 전망했다.

김규리 신한금융투자 연구원은 “올해 별도 기준 매출액과 영업이익은 831억 원, 385억 원으로 예상된다”며 “영업이익률은 46.3%로 전년대비 0.4%p 개선이 기대된다”고 전망했다.

이베스트투자증권은 다나와가 고성장이 유지되는 사업구조라고 분석했다.

정홍식 이베스트투자증권 연구원은 “플랫폼 기업으로 트래픽이 방문자수 기준 전년 대비 2018년 22.2% → 2019년 27.4% →2020년 38.2% 수준의 고성장을 보이고 있다”며 “일반상품비중은 2018년 19% → 2019년 24% → 2020년 27% 수준으로 빠르게 확대되고 있다”고 말했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)