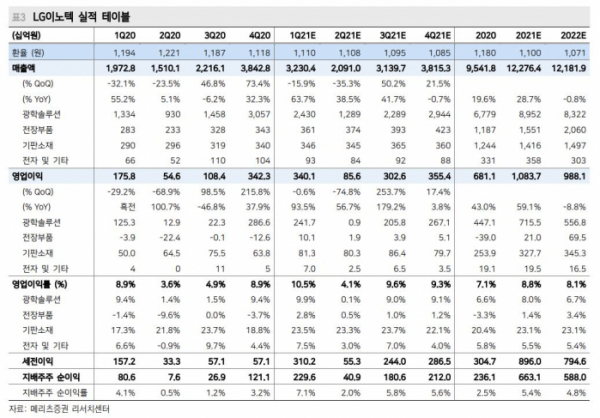

(자료 = 메리츠증권)

메리츠증권은 8일 LG이노텍에 대해 ‘매수’ 의견을 유지하고 목표가를 28만6000원을 상향 조정했다. 올해 실적 추정치가 높아졌기 때문이다.

주민우 메리츠증권 연구원은 “올 1분기 영업이익은 컨센서스를 54% 상회하는 서프라이즈 실적이 예상된다”면서 “하반기 아이폰 13시리즈 생산 계획물량이 워낙 많아 아이폰 12시리즈 이하 레거시 모델들을 선 생산했기 때문”이라고 설명했다. 추가로 1분기 원/달러 환율 상승, 전장사업부 흑자전환도 서프라이즈 실적의 이유로 내다봤다.

주 연구원은 “레거시 모델을 미리 생산해야 할 만큼 하반기 아이폰 13시리즈 생산물량이 많다는 것을 해석할 수 있다”면서 “하반기 아이폰 13 수요에 대한 애플의 자신감을 확인하는 계기”라고 덧붙였다.

이에 따라 올해 메리츠증권이 예상하는 LG이노텍의 영업이익은 1조 원을 달성, 기존 컨센서츠(8284억 원)를 30% 웃돌 것으로 예상했다.

주 연구원은 “애플이 아이폰 13 수요를 자신하는 이유는 백신접종 확대와 경제 정상화에 따른 하반기 보복소비, 2016~17년 역대급으로 판매된 아이폰 사용자들의 교체수요 도래, 아이폰 전·후면 디자인 변경”이라고 짚었다.

또 주 연구원은 “2021년 전장부품 흑자전환도 성장성과 실적 안정성 측면에서 긍정적”이라면서 “2021년 영업이익 22% 상향조정을 반영해 적정주가를 상향한다”고 말했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)