케이프투자증권은 미 연방공개시장위원회(FOMC) 회의 결과가 위험자산에 긍정적인 요인으로 작용할 것으로 내다봤다.

18일 채현기 케이프투자증권 연구원은 “지난 16~17일에 걸쳐 진행된 3월 미 FOMC 회의에서는 시장의 예상대로 현행 제로 수준(0~0.25%)의 기준금리를 동결하는 한편, 월 1200억 달러 규모의 자산매입을 포함한 양적 완화 기조를 유지하기로 했다”면서 “예상대로 현행 제로수준의 금리 동결 및 자산매입 지속 등 양적완화 스탠스를 재확인했다”고 분석했다.

채 연구원은 “이번 FOMC회의 성명서를 통한 미 연준의 경기 판단은 1월 회의 때와 비교해 큰 변화는 감지되지 않았다”고 설명했다. 현재의 경기 회복세는 완만하게(moderate) 진행 중이나, 지난해 코로나19로 타격을 받는 산업들은 여전히 취약하다는 평가를 한 것이다.

채 연구원은 “최근 제조업 경기와 고용시장의 개선세가 확인되고 있지만, 신종 코로나바이러스 감염증(코로나19) 여파로 인한 불확실성이 여전히 잔존하고 있어 연준의 통화완화정책 기조가 지속되어야 함을 시사한 것으로 판단한다”고 말했다.

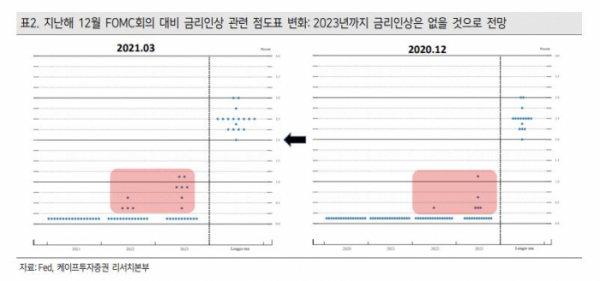

금융시장이 가장 예의주시했던 부분은 연준의 금리 인상 시점을 포함한 통화정책 기조의 변화 유무였다. 결과적으로 금리인상 점도표에서 일부 변화는 나타났으나, 대다수의 연준 위원들이 2023년까지는 금리인상이 없을 것으로 전망하고 있다는 점이 확인됐다.

채 연구원은 “우선 2021년 올해 금리인상을 예상한 연준위원은 지난해 12월과 마찬가지로 단 한 명도 없었고, 2022년에는 3명의 위원이 1회 금리인상을 예상, 1명의 위원이 2회 금리인상을 예상하며 지난해 12월(1명의 위원이 1회 금리인상 예상) 대비 금리인상을 예상하는 위원 수는 증가했다”고 설명했다.

또 2023년에는 7명의 위원이 1회 이상의 금리인상을 예상(지난해 12월에는 5명의 위원이 1회 이상의 금리인상을 예상)했으며, 이 중 2명의 위원은 4회 금리인상을, 3명의 위원은 3회 금리 인상을 예상했다.

채 연구원은 “그런데도, 점도표 상의 기준금리 중간값이 지난해 12월 대비 변화 없이 2023년까지 0.1%로 같았다는 점, 즉 경제성장률과 물가상승률 전망치의 상향 조정에도 불구하고, 장기간 저금리 기조가 유지될 것이라는 점이 재확인된 점이 금융시장에 긍정적인 요인으로 작용했다”고 분석했다.

그는 “3월 FOMC회의에서 연준의 비둘기파적 스탠스가 재확인됨에 따라 지난 1월 회의 때와 마찬가지로 서프라이즈는 없었으나, 쇼크 역시 발생되지 않은 것으로 판단한다”면서 “연준의 낙관적인 경제전망, 시장과의 의사소통 강화, 저금리 기조 유지에 대한 신뢰 확보 등의 영향으로 글로벌 증시가 반등세를 기록하는 등 위험자산 선호 심리가 재개된 점은 긍정적으로 해석된다”고 판단했다.

![1300원부터 5000원까지…아메리카노 얼마가 적당할까 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2098627.jpg)