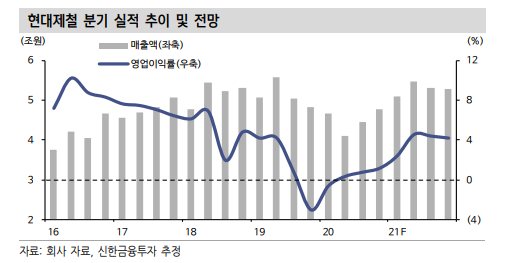

(자료 = 신한금융투자)

신한금융투자는 1일 현대제철에 대해 판재류 중심으로 실적 개선이 전망된다며 목표주가를 기존 5만7000원에서 6만 원으로 상향했다. 투자의견은 '매수'를 유지했다.

김현욱 신한금융투자 연구원은 “올해 1분기 매출액은 전년 대비 9% 늘어난 5조1000억 원, 영업이익은 흑자 전환해 1217억 원을 예상한다”며 “판가도 유통 물량과 해외 판매 물량 중심으로 큰 폭의 인상이 진행됐다”고 말했다.

하지만 “스크랩 가격 급등에도 고시제로 인해 철근 판가 상승이 제한된 부분이 1분기 영업이익이 시장 전망치를 하회하는 원인이 될 것”이라고 분석했다.

김 연구원은 “2분기 철근 가격(고시제)과 실수요가 인상에 따른 실적 개선이 지속할 것”이라며 “고시제는 원재료인 스크랩의 전 분기 가격 수준과 업황을 고려해서 정한다. 1분기 원재료 가격 급등이 2분기 반영될 것”이라고 내다봤다.

그는 “스크랩 가격은 올 1분기에 전 분기 대비 약 30% 급등한 것으로 추정된다”며 “철근 수요도 2019년부터 늘어난 아파트 분양으로 지속해서 늘어날 것으로 본다”고 전망했다.

이어 “추가로 냉연과 후판 실수요가 인상도 긍정적”이라며 “후판은 2분기부터 인상한 가격이 적용될 예정이다. 국내외 냉연 판가와 원재료 가격 강세로 계열사 완성차 업체와의 긍정적인 협상 결과 가능성도 커지고 있다”고 덧붙였다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)