(한화투자증권)

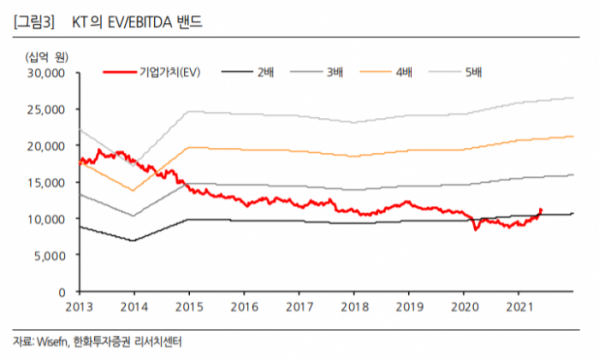

한화투자증권은 10일 KT에 대해 경쟁사 대비 저조한 실적, 자회사들의 불확실성으로 기업가치 대비 낮은 멀티플을 적용받았지만, 업계와 동등한 평가를 받을 때가 됐다며 투자의견 ‘매수’, 목표주가 4만2000원으로 상향 조정했다.

이순학 연구원은 “2분기 연결 기준 예상 매출액은 6조1000억 원, 영업이익은 4044억 원을 기록할 것으로 보인다”며 “경쟁사에 비해 ARPU(사업자의 서비스 가입자당 평균 수익) 개선이 안정적으로 이뤄지고 있고, 유선 시장에서 순증 가입자 점유율 1위를 기록하면서 견조한 실적을 나타내고 있다”고 분석했다.

이 연구원은 “신종 코로나바이러스 감염증(코로나19) 영향을 받고 있는 자회사 중에서는 비씨카드부터 서서히 회복세를 보여주기 시작했다”며 “백신 보급이 확대되는 하반기에는 에스테이트도 예년 수준의 절반 정도로 회복할 것으로 기대한다”고 내다봤다.

그는 “B2B와 금융사업 간 가치도 부각될 예정인데, 비씨카드는 KT 고객의 생활데이터를 기반으로 마이데이터 사업을 확대하고, 케이뱅크는 기술 기반의 차별화된 상품 커버리지(중금리 전용 상품)를 넓힐 예정”이라며 “AI/DX 부문에서는 동남아시아를 시작으로 글로벌 시장 공략을 확대해 2023년 1조 원 규모의 사업으로 성장시킬 계획이다”고 예상했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)