가계부채 및 주택가격 상승률도 각각 0.4%p, 0.25%p 정도 둔화

실물경제 여건이 개선되고 가계부채 누증이 심화된 상황하에서 기준금리 인상은 성장과 물가보다는 금융불균형 완화 정도에 미치는 효과가 더 큰 것으로 나타났다. 다만, 자산시장 과열 우려 등 금융불균형 상황에 따라 그 폭은 달라질 수 있다고 봤다.

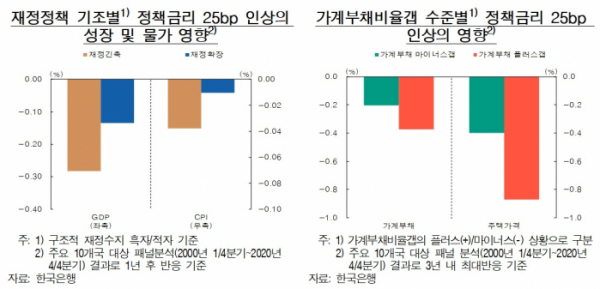

9일 한국은행이 발간해 국회에 제출하고 일반에 공표한 ‘통화정책신용보고서’에 따르면 거시계량모형을 이용해 과거 평균치를 분석한 결과 25bp 금리인상은 향후 1년간 경제성장률(GDP)을 0.1%포인트, 소비자물가 상승률을 0.04%포인트씩 낮췄다. 또, 가계부채 증가율과 주택가격 상승률도 각각 0.4%포인트와 0.25%포인트 정도씩 둔화시키는 것으로 추정했다.

다만, 현 경제상황하에서 금리인상 영향은 과거 평균치보다 성장과 물가엔 작게, 금융불균형 완화 정도엔 크게 나타날 가능성이 있다고 봤다. 경기 회복 국면에서는 경제주체들이 실물경제 개선 기대를 바탕으로 소비 및 투자를 증대시켜나가는 경향이 있어 실물경제 긴축 영향이 일정 부분 상쇄될 가능성이 있어서다. 정부 재정의 확장적 운용도 금리상승에 따른 취약차주 원리금 상환부담 증대를 일부 완화시킬 것으로 판단했다.

또, 금융불균형 누증상황에서 발생할 수 있는 대내외 충격 취약성도 낮췄다. 실제 대내외 충격으로 1년후 성장률이 마이너스를 기록할 확률은 현재 금리를 동결했을때(10.1%)보다 25bp 금리를 인상했을 때(8.5%) 1.6%포인트 낮추는 것으로 나타났다.

GDP대비 가계부채비율 상승은 금융위기 발생 확률도 높였다. 주요 40개국을 대상으로 분석한 결과 GDP대비 가계부채비율이 1%포인트 상승할 경우 금융위기 발생 확률은 1~3%포인트 높아졌다.

박종석 한은 부총재보는 “기준금리 인상은 성장세와 물가 오름세를 약화시키는 반면, 금융불균형을 완화시키는 요인으로 작용한다. 주택가격과 가계대출에 대한 효과가 유의하게 있었다”며 “금리인상을 통한 금융불균형 누증 완화는 중장기적으로 거시경제 안정에 기여할 것”이라고 말했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)