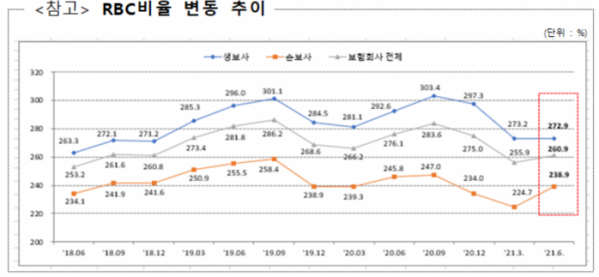

금융감독원은 지난 6월말 기준 보험회사의 RBC비율이 전분기 말보다 5.0%포인트(p) 상승한 260.9%로 집계됐다고 23일 밝혔다.

RBC비율은 보험사가 보험계약자에게 보험금을 한 번에 지급할 수 있는 돈이 마련돼 있는지를 나타내는 평가 지표다. 수치가 높을수록 재무 건전성이 양호하다. RBC비율은 가용자본을 요구자본으로 나눠 산출한다.

가용자본은 보험회사의 각종 리스크 손실금액을 보전할 수 있는 자본량을 의미하고, 요구자본은 보험회사에 내재된 각종 리스크가 현실화될 경우의 손실금액이다.

가용자본은 당기순이익을 시현해(1조8000억 원), 후순위채권 발행(1조9000억 원) 및 유상증자(5000억 원)를 통한 자본확충 등의 영향으로 4조 원 증가했다.

요구자본은 보유보험료 증가에 따른 보험위험액 증가(4000억 원), 운용자산 증가에 따른 신용위험액 증가(5000억 원) 및 제도 개선에 따른 기타 위험액 증감효과(-5000억 원) 등으로 4000억 원 증가했다.

금감원은 보험회사 RBC비율은 260.9%로 보험금 지급의무 이행을 위한 기준인 100%를 크게 상회했다고 평가했다.

금감원 관계자는 "국내외 금리변동 상황 및 코로나19 확산영향 등에 대한 모니터링을 강화해 RBC비율 취약이 우려되는 경우, 선제적 자본확충 유도 등을 통해 재무건전성을 제고토록 감독해 나갈 계획"이라고 밝혔다.

![[정치대학] 尹대통령, 최저 지지율로 임기 반환점…결정적 패착은?](https://img.etoday.co.kr/crop/320/200/2101165.jpg)