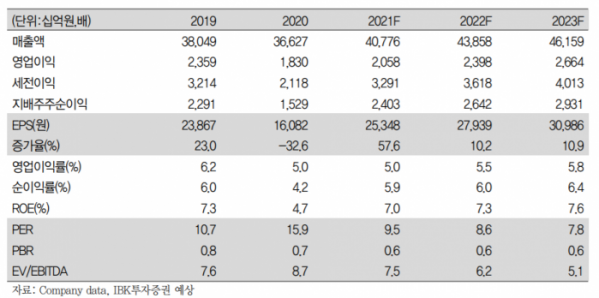

(제공=IBK투자증권)

IBK투자증권은 26일 현대모비스에 대해 투자의견 '매수'를 유지하고, 목표주가를 기존 39만 원에서 36만 원으로 하향 조정한다고 밝혔다.

이상현 IBK투자증권 연구원은 "현대모비스의 3분기 연결 실적은 매출액 9조9900억 원, 영업이익 4576억 원, 영업이익률 4.6%를 기록했다"며 "반도체 공급 차질에 따른 완성차 물량 감소와 운송비 상승 등의 영향이 있었다"고 설명했다.

다만 이 연구원은 4분기 연결 매출액은 10조6900억 원, 영업이익은 5460억 원을 거둘 것으로 예상했다. 그는 "칩 부족 문제 완화와 가동률 회복, 환율 상승에 따른 AS 사업부 수익성 개선으로 (4분기 실적은) 전 분기보다는 개선될 것으로 기대한다"고 밝혔다.

이 연구원은 "2023년 3세대 연료전지 시스템 양산을 위해 충주에 이어 신규로 인천과 울산에 거점을 확보했다"며 "2024년 양산을 목표로 인도네시아 자카르타 인근 산업단지에 LG에너지솔루션과 배터리셀 합작 공장을 착공했다"고 말했다.

이어 "전기차 배터리셀의 안정적 확보를 통해 전기차 시스템의 제품과 원가 경쟁력이 제고될 것으로 전망한다"고 덧붙였다.

이 연구원은 "소매 판매 대비 공장 판매가 부진하고, 전동화 투자 대비 수익성 회수 기간이 아직 도래하지 않았다"며 "완성차 업체들이 내년도 생산을 최우선 과제로 삼고 있으므로 가동률이 높아지면 부품업체 실적도 빠르게 개선될 것"이라고 전망했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)