연준 테이퍼링+장기 시장금리 상승, 새로운 리스크로 꼽아, 코로나19 확산은 탈락

10명중 1명은 1년내 금융시스템 충격 가능성 있다고 응답

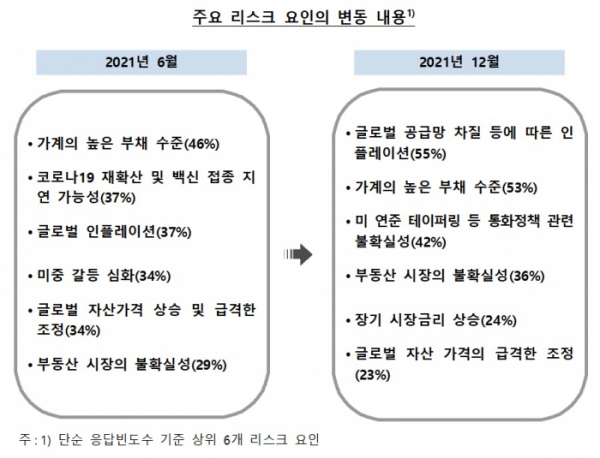

금융경제전문가들은 글로벌 공급망 차질 등에 따른 인플레이션 우려를 높은 가계부채 수준보다 더 큰 리스크로 꼽았다. 아울러 미국 연준(Fed) 테이퍼링(양적완화 축소) 등 통화정책 관련 불확실성과 장기시장금리 상승을 새로운 리스크로 짚었다. 반면, 신종 코로나바이러스 감염증(코로나19) 재확산 및 백신 접종 지연 가능성은 더 이상 리스크로 보지 않았다.

금융시스템에 1년내 충격이 발생할 가능성이 있다는 비중은 10명중 1명으로 늘었다.

8일 한국은행이 국내 금융기관 임직원과 금융업권별 협회 및 금융·경제 연구소 직원, 해외 금융기관 한국투자 담당자 등 80명을 대상으로 설문조사한 결과 응답자의 55%가 ‘글로벌 공급망 차질 등에 따른 인플레이션’을 주요 리스크요인으로 꼽았다(단순 응답빈도수 기준). 올 상반기중 1위를 차지했던 ‘가계의 높은 부채 수준(53%)’은 2위로 밀렸다.

‘미 연준 테이퍼링 등 통화정책 관련 불확실성(42%)’은 새롭게 등장했다. 반면, 올 상반기 2위를 차지했던 ‘코로나19 재확산 및 백신 접종 지연 가능성’은 상위 6대 리스크에서 탈락했다.

1년내 금융시스템 위기를 초래할 수 있는 충격이 발생할지를 묻는 질문엔 10명중 1명(12%)이 높다고 답했다. 이는 올 상반기 9% 응답에 비해 증가한 것이다. 보통이라는 응답은 같은기간 44%에서 49%로 늘었다. 반면, 낮다는 응답은 47%에서 39%로 줄었다.

다만, 금융시스템 안정성에 대한 신뢰도는 절반 이상(매우높음 5%, 높은 51%)이 높다고 답했다. 낮다는 응답은 3%(낮음 3%, 매우낮음 0%)에 불과했다.

권용준 한은 금융규제팀장은 “대부분 공감되는 내용의 결과가 나왔다. 최근 국지적이 아닌 전세계적으로 광범위하게 인플레 우려가 퍼지고 있다는 점을 반영한 것 같다. 단기적일 것이라고 평가했던 연준의 인플레 인식이 최근 장기화를 우려하는 쪽으로 바뀐것도 영향을 미친 것 같다”고 설명했다.

한편, 이번 설문은 지난달 9일부터 22일까지 진행됐다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)