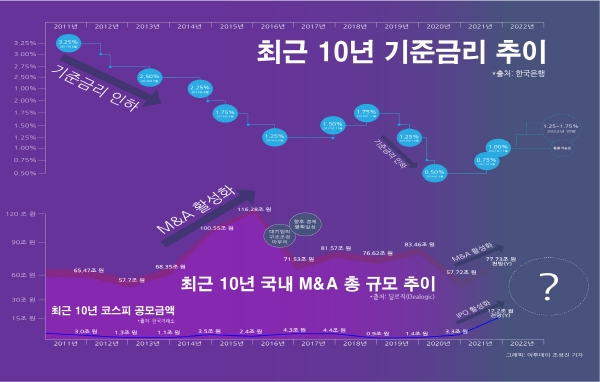

13일 딜로직(Dealogic)이 이투데이에 제공한 ‘최근 10년 국내 M&A 총 규모 추이’와 한국은행이 공시한 역대 기준금리를 비교한 결과, 기준금리 변동과 M&A 시장 규모 사이에 유의미한 상관관계를 보였다.

기준금리가 2011년 6월(3.25%)에서 2015년 3월(1.75%)까지 1.5%포인트 떨어질 동안 국내 M&A 규모는 50조8100억 원 급증했다. M&A 시장 규모는 2016년 71조5300억 원 규모로 1년 만에 뚝 떨어졌는데 2016년 6월 기준금리가 1.25%로 무려 0.50%포인트나 더 떨어지며 추가 금리 인하에 대한 시장의 기대감과 함께 향후 경제 불확실성, 2015년까지 진행된 국내 대기업 집단의 구조조정 마무리 요소 등이 복합적으로 작용한 영향으로 해석된다.

2020년 2월까지 1.25%였던 기준금리가 3월 0.50%포인트에 이어 5월 0.25%포인트까지 추가로 인하되며 역사상 최저치를 기록했다. 국내 M&A 시장 규모는 2019년 83조4600억 원에서 2020년 57조7200억 원까지 줄었지만 현재 M&A 시장은 다시 활기를 띠고 있다. 딜로직이 전망한 올해 국내 M&A시장 총 규모는 77조7300억 원으로 지난해 대비 34.66%(20조100억 원) 증가할 것으로 기대된다.

M&A 시장에선 기준금리 조정이 딜(Deal)을 위한 자금 조달에 영향은 있겠지만, 근본적으로 인수기업과 피인수기업 간 거래 의사가 밑바탕이 되어야 한다는 입장이다.

이투데이 취재결과 한 M&A업계 관계자는 “기준금리가 인수금융에 일부 영향을 미치는 부분은 있겠지만, 기업으로선 딜(Deal)이 있어야 자금조달의 필요성이 생긴다”며 “기준금리가 한 번에 10%씩 급증하는 게 아니고 0.25% 수준으로 오른다고 해서 꼭 성사되어야 할 딜이 취소되는 건 아니다”고 덧붙였다.

기업상장(IPO) 시장 역시 마찬가지다. 올해 유가증권시장에는 크래프톤(4조3098억 원), 카카오뱅크(2조5526억 원), SK아이이테크놀로지(2조2460억 원), 카카오페이(1조5300억 원), SK바이오사이언스(1조4918억 원) 등 공모 규모 1조 원을 웃도는 IPO 대어들의 행사가 많았다. 한국거래소에 따르면 올해 코스피 공모금액은 지난해 대비 421.21% 성장한 17조2000억 원이 전망된다. 이는 2011년부터 지난해까지 코스피 공모금액이 5조 원을 밑돈 것과 대조적이다.

이행규 법무법인 지평 변호사는 “올해 IPO 시장은 특히 제로금리로 촉발된 유동성 장세의 덕을 본 것임에는 틀림이 없다”며 “향후 기준금리가 추가로 인상되면 막대한 유동성을 토대로 활황장세를 이어가던 주식시장이 조정을 받을 가능성이 크고 이 영향으로 IPO 시장도 위축될 가능성이 있다”고 분석했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)