금감원, 125번째 금융꿀팁

#. 근로소득자인 A씨는 호우로 인해 본인 주택이 일부 붕괴되는 등 재산상 손실이 발생했다. 피해복구비 등 당장 급하게 돈이 필요한 A씨는 본인이 가입했던 IRP와 연금저축에서 중도인출하고 싶은데, 중도인출 시 세율이 높다는 이야기를 들은 적이 있어 고민하고 있다.

금융감독원은 연금가입자가 불가피하게 중도인출할 때에는 인출 사유가 세법상 ‘부득이한 인출’에 해당하는지 우선 확인할 필요가 있다고 24일 밝혔다.

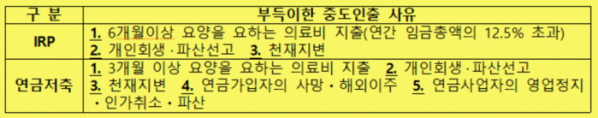

IRP는 법에서 정한 제한적인 사유인 경우에만 중도인출이 가능하지만, 연금저축은 제약 없이 중도인출이 가능하다. 6개월 이상의 요양 의료비, 개인회생ㆍ파산, 무주택자의 주택구입ㆍ전세보증금 등이 제한적인 사유다.

일반적으로, 연금계좌를 중도인출할 때는 세액공제를 받았던 자기부담금과 운용수익에 대해 기타소득세(16.5%)가 부과되나, 소득세법에서 정한 ‘부득이한 인출’은 저율의 연금소득세(3.3~5.5%)가 부과된다.

A씨의 사례와 같이 호우ㆍ태풍ㆍ홍수ㆍ지진ㆍ해일 등 천재지변으로 인한 인출은 소득세법상 ‘부득이한 인출’에 해당해 인출금(자기부담금 및 운용수익)에 대해 저율의 연금소득세(3.3~5.5%)가 부과된다.

연금저축은 중도인출이 자유롭고 세법에서 연금가입자 및 부양가족의 3개월 이상 요양비를 부득이한 인출로 보아 저율과세(연금소득세)한다.

반면, IRP는 '근로자퇴직급여보장법'에서 중도인출 요건을 세법보다 엄격하게 제한(6개월 이상 요양 및 연간 총급여의 12.5% 이상)하고 있다.

금감원 관계자는 "다른 부득이한 인출사유와 달리, 요양 의료비는 세법상 저율과세되는 인출한도를 별도로 정하고 있으므로, 한도가 초과되지 않도록 주의해야 한다"고 당부했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)