완화적 금융여건이 정상화되는 과정서 신용위험 증대 우려

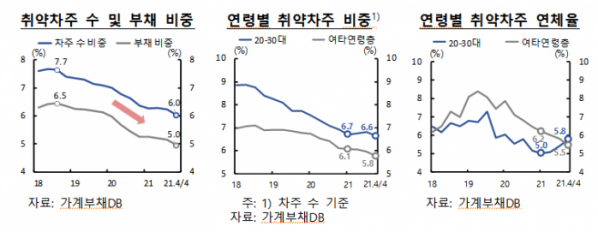

한국은행은 24일 공개한 ‘2022년 3월 금융안정 상황’ 보고서에 따르면 지난해 말 기준 전체 가계대출 중 취약차주 비중은 차주 수 기준 6.0%, 대출 잔액 기준 5.0%를 기록했다. 2018년 3분기(7.7%, 6.5%) 이후 내림세를 지속하고 있다.

다만 최근 들어 20~30대 청년층 취약차주의 신용리스크가 여타 연령층보다 더 증대되는 모습이다.

각 연령별 차주 중 취약차주의 비중을 보면, 청년층이 6.6%로 여타 연령층(5.8%)보다 높은 수준이다.

청년층 취약차주 연체율도 여타 연령층과 달리 지난해 초부터 빠르게 상승하고 있다. 2021년 1분기 말 5.0%에서 4분기 말에는 5.8%까지 올랐다.

또 코로나19 이후 자영업자 가계대출이 크게 늘어난 가운데 일부 대면 서비스 업종의 매출회복 지연 등이 가중되면서 자영업자인 취약차주가 증가하고 원리금 상환부담도 비교적 큰 상황이다.

취약차주 중 자영업자 비중은 차주 수 및 대출 잔액 기준 모두 상승세다. 차주 수는 2019년 말 10.6%에서 지난해 말 12.1%로 늘었다. 대출 잔액 역시 같은 기간 19.6%에서 21.2%로 증가했다.

이들 차주의 연체율은 지난해 말 기준 4.4%로 여타 취약차주(5.8%)보다 낮은 수준으로 하락하고 있다. 대출 확대 및 금융지원조치 덕분이다

보고서는 대내외 충격에 큰 영향을 받을 수 있는 취약차주의 대출 비중이 꾸준히 하락하고 있으나 이는 금융지원·완화조치 등에 상당 부분 기인한다고 분석했다.

앞으로 완화적 금융여건이 정상화되는 과정에서 대내외 여건이 악화할 경우, 취약차주의 상환능력이 저하되고 그간 대출을 크게 늘렸던 청년층 및 자영업자 취약차주를 중심으로 신용위험이 증대될 것으로 우려했다.

보고서는 “비은행 등 금융기관은 대출 건전성 저하 가능성에 대비해 충당금 적립, 자본확충 노력을 강화할 필요가 있다”라며 “아울러 정책당국도 취약차주의 신용위험 증대가 금융안정을 저해하지 않도록 금융과 소득 측면에서 취약계층 중심의 선별적 지원을 강화해야 한다”고 당부했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)