미국 등 주요국의 장단기 금리 스프레드 축소로 글로벌 채권시장이 패닉에 빠졌으나 경기침체 리스크가 당장 현실화될 가능성은 낮다는 분석이 나왔다.

31일 박상현 하이투자증권 연구원은 “미국 채권시장의 패닉은 늘 경기와 주식시장에 부담을 주곤 했다”며 “그러나 최근 채권시장 패닉 혹은 변동성 확대는 이전과는 다소 다른 파장을 유발하고 있다”고 전했다.

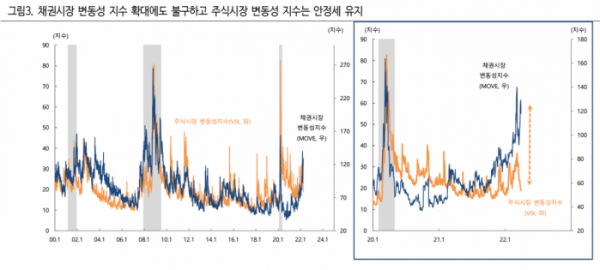

과거 채권시장 변동성 확대나 ‘채권시장 변동성 지수(MOVE)와 주식시장 변동성 지수(VIX) 간 차이’ 확대는 경기와 주식시장의 조정 폭을 확대했으나 이번엔 다른 양상이란 분석이다.

박 연구원은 “이전엔 채권시장의 변동성 지수(MOVE)가 급격히 상승할 경우 주식시장 변동성도 동반 높아지고 경기침체로 이어졌다”며 “최근 채권시장의 변동성 지수는 팬데믹 이후 최고치를 기록 중이지만 주식시장 변동성(VIX) 지수는 의외로 안정 추세를 보이고 있는데 이는 2000년 이후 찾아보기 어려운 현상”이라고 설명했다.

특히 채권시장의 변동성 확대가 아직 신용스프레드 확대로 이어지지 않고 있는 만큼 장단기 금리 스프레드 축소로 촉발된 경기침체 리스크가 현실화된 여지가 낮다는 분석이다.

또 과거 ‘채권시장 변동성 지수(MOVE)와 주식시장 변동성 지수(VIX) 간 차이’가 확대되는 국면은 대부분 미국 금리인상 사이클 막바지 혹은 경기침체 국면이었지만 이번에는 금리인상 사이클 초기 국면에서 나타나고 있다는 점에서 차이가 있다는 설명이다.

박 연구원은 “다중 위기(Polycrisis)가 부각되고 있지만 그 중심에 물가압력이 있다는 점에서 글로벌 채권시장의 패닉이 이전과는 다른 양상으로 전개되고 있다”며 “여기에 우크라이나 사태가 장기화되면서 경기와 물가에 부담을 주고 있지만 한편으로 우크라이나 사태 진정 기대감은 채권시장과 주식시장의 변동성지수 차별화 현상을 유발시키고 있는 것으로 판단된다”고 말했다.

이어 “팬데믹을 기점으로 경기 사이클은 물론 금융시장 흐름이 이전과 달라지는 양상을 관찰할 수 있다”며 “경제 패러다임 전환과 강도 높았던 통화정책 전환 등이 이전 사례와 다르게 예외적인 경기와 금융시장 흐름을 나타나게 하는 원인으로 작용하고 있다는 생각”이라고 덧붙였다.

![먹을 사람 없고 귀찮아서…"김장, 안 하고 사 먹어요" [데이터클립]](https://img.etoday.co.kr/crop/320/200/2098061.jpg)