신한금융투자는 2일 SK이노베이션에 대해 배터리 사업 우려가 확대되고 있지만, 하반기 수익성이 개선되면 관련 우려는 해소될 것으로 전망하며 목표주가 33만 원, 투자의견 ‘매수’를 유지한다고 밝혔다.

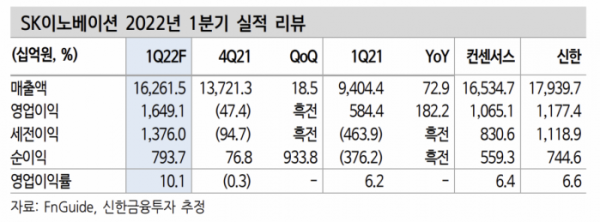

이진명 신한금융투자 연구원은 “SK이노베이션의 1분기 영업이익은 1조6500억 원으로 전 분기 대비 흑자 전환했다”며 “정유 영업이익이 1조5000억 원을 기록하며 호실적을 견인했다. 유가 상승에 따른 대규모 재고평가이익(5882억 원)과 정제마진 강세로 분기 최대 실적을 나타냈다”고 말했다.

이 연구원은 “배터리 출하량은 반도체 수급 부족 영향으로 목표치에 미달한 것으로 추정된다”며 “배터리 영업손실은 2734억 원으로, 메탈 가격 강세에 따른 원재료 상승과 미국ㆍ헝가리 신규 공장 초기 가동 비용이 지속 발생했다”고 설명했다.

이어 “2분기 배터리 매출액과 영업손실은 각각 1조5000억 원, 2358억 원이 예상된다”며 “외형은 성장하겠으나 비연동 메탈 가격 강세에 따른 지속된 원가 부담과 신규 공장 초기 가동 비용이 이어지며 유의미한 적자 폭 축소는 어려울 전망”이라고 짚었다.

그는 “정유 초호황에 따른 호실적에도 주가는 배터리 사업 우려가 부각되며 하락했다”며 “흑자 전환 시점이 4분기에서 지연될 수 있다는 점도 아쉽지만 향후 메탈 가격 안정과 신규 공장 수율 정상화로 하반기 배터리 수익성이 개선될 경우 관련 우려는 점차 해소될 것”이라고 내다봤다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)