박 회장 및 제영태 사장 각각 9억ㆍ1억여 원 평가차익

박지만 EG 회장이 전환사채(CB) 콜옵션 행사를 통해 회사에 대한 지배력 강화는 물론 상당 수준의 평가차익을 올린 것으로 나타났다.

21일 금융감독원 전자공시에 따르면 박 회장은 최근 콜옵션 행사로 확보한 CB를 주식으로 전환했다. 이에 따라 박 회장의 보유 지분율은 21.68%에서 24.21%로 2.53%포인트 늘었다.

박 회장이 행사한 콜옵션은 회사가 2020년 8월 설립 이래 최초로 찍어낸 CB다. 당시 EG는 운영자금 조달을 목적으로 100억 원 규모의 CB를 발행했다. 표면과 만기 이자가 없는 조건이었음에도 다수의 기관투자자가 발행 대상자로 참여했다. 해당 CB의 전환가액은 8889원이었으며, 주가 하락 시 최초 전환가액의 70% 이상으로 리픽싱 조항이 있었으나 주가 상승세에 전환가 재조정은 단 한 차례도 없었다.

CB에는 콜옵션 조항도 있었다. 발행회사 또는 발행회사가 지정하는 자가 경영권 안정을 목적으로 최대 30억 원 규모로 CB를 취득할 수 있는 조건이다. 최초 전환가를 기준으로 하면 EG 보통주 33만7495주로 전환할 수 있다.

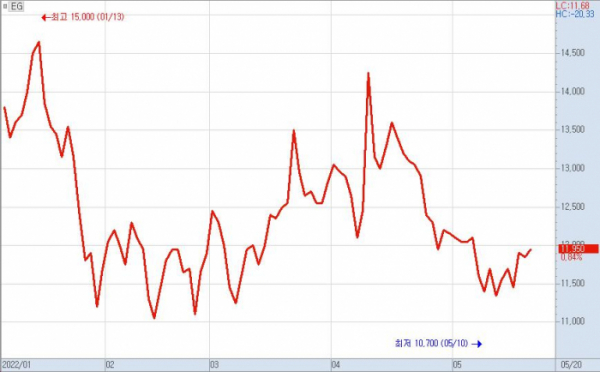

1회차 CB는 전환청구 기간이 시작된 작년 8월 13일 직후부터 10월까지 전환청구권 행사가 이어졌다. 수년 내 EG 주가가 정점을 찍던 시기다. EG 주가는 10월 초 1만9700원까지 오르기도 했다. 70%의 CB가 주식으로 전환, 장내에서 소화되면서 회사의 자본금도 한층 탄탄해졌다. 작년 말 별도기준 EG의 자본총계는 598억 원이다. 전년과 비교해 자본금은 75억→83억 원으로, 자본잉여금은 295억→364억 원으로 늘었다.

마지막까지 콜옵션 행사를 미루던 박 회장은 올해 5월 13일 CB를 획득했다. 박 회장과 더불어 제영태 EG 경영지원실 사장이 CB 일부를 사들였다. 전환 주식 수로는 각각 29만2494주, 4만5000주, 금액으로는 각각 26억 원, 4억 원이다. 박 회장은 CB 취득을 위해 보유 주식 6만8871주를 담보로 삼성증권으로부터 5억 원을 대출받기도 했다.

박 회장과 제 사장이 16일 CB를 주식으로 전환하고, 제 사장이 특별관계자로 묶이면서 박 회장은 지배력 확대 효과를 보게 됐다. 박 회장 외 특별관계자 포함 최대주주 지분은 21.68%에서 25.89%로 올라갔다.

이들은 또 CB 취득을 통해 상당한 수준의 평가차익을 덤으로 얻었다. EG 주가는 작년 10월 이후 조정을 받아 1만2000원 언저리에 머물러 있다. 그럼에도 20일 종가를 기준으로 평가차익은 34.4%다. 금액으로는 각각 9억여 원, 1억여 원이다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)