(출처=대신증권)

대신증권은 29일 고려아연에 대해 ‘2분기 영업이익이 실적 컨센서스를 상회할 것’이라며 ‘매수’를 추천했다. 목표주가는 67만 원으로 기존 대비 15.2% 낮췄다.

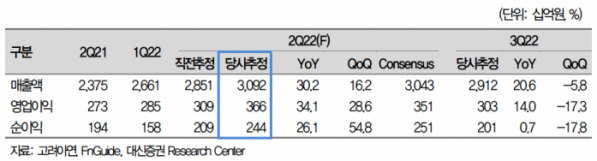

이태환 대신증권 연구원은 “고려아연의 2분기 실적은 매출액 3조923억 원, 영업이익 3661억 원으로 각각 전년 대비 30.2%, 34.1% 증가할 것으로 전망한다”며 “컨센서스 대비 당사의 전망치는 매출액은 부합하고 영업이익은 4.4% 상회할 것”이라고 전했다.

이어 “전분기 판매량 부진의 원인이었던 물류 차질 이슈는 상당 부분 해소된 것으로 파악된다”며 “6월 화물연대의 파업 영향이 일부 있겠으나 판매량은 정상화된 것으로 추정된다”고 덧붙였다.

메탈가격은 5월부터 약세로 전환됐으나 매출 비중이 높은 아연은 평균 가격이 상승했다. 신규체결된 아연 벤치마크 TC 상승은 이번 분기 실적부터 반영된다. 1분기 납품 물량에 대해서도 소급 이익이 반영될 거란 예상이다.

지난 2일 LG화학과 켐코 리사이클 전구체 합작법인 설립을 발표한 점은 주시해야할 점으로 봤다. 켐코는 고려아연이 35% 지분을 보유하고 있으나 지분법 회계 적용 대상인 관계회사로, 현재 구조상 고려아연의 실적에 미치는 영향은 제한적일 것으로 판단했다.

이 연구원은 “보유현금을 활용한 적극적인 신사업 및 M&A 투자가 진행중”이라며 “미래 성장성이 확대될 것”이라고 전했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)