이차전지 전구체 준공식에 주가는 CB 전환가 근접

이엔드디의 최대주주가 과거 발행한 전환사채(CB)와 관련해 콜옵션(매도청구권)을 취득했다. 오버행 이슈에 대한 책임감을 갖고 권리를 행사했다는 설명이다.

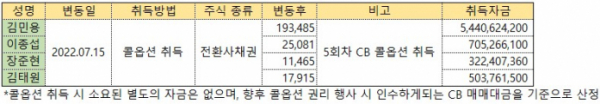

21일 금융감독원 전자공시에 따르면 이엔드디의 김민용 대표는 회사 임원 일부와 함께 최근 콜옵션을 취득했다. 이에 따라 김 대표(19.76%) 외 특별관계자의 보유 지분율이 20.67%에서 23.08%로 늘었다.

이엔드디는 앞서 2021년 2월 시설 및 운영자금 조달을 목적으로 300억 원 규모의 CB(5회차)를 기관투자자 대상으로 발행한 바 있다. 사채의 표면 및 만기이자율은 각각 0.1%이며 전환가액은 3만9869원, 전환청구기간은 올해 2월부터 2026년 1월 17일까지다.

전환가액의 경우 회사의 주가 하락에 따라 현재는 최저 조정가액인 2만7909원(최초 전환가액의 70%)까지 낮아진 상태다. 이에 따라 주식 전환 시 발행 주식 수는 75만2464주에서 107만4922주까지 늘어난 상태다. 현재 총발행주식수의 10.4%에 해당하는 물량이다.

김 대표와 특별관계자가 취득한 콜옵션은 전체 물량의 23%에 해당한다. 5회차 CB의 콜옵션 행사 범위는 사채 발행가 300억 원의 30% 이내다. 향후 자금 조달 사정을 고려한 결과로 풀이된다. 이들은 각자 사정에 따라 자기자금과 차입금 등을 통해 콜옵션 행사 자금을 조달할 계획이다.

회사 측은 이번 콜옵션 취득에 대해 최대주주와 임원으로서의 책임감을 갖고 향후 오버행(잠재적 매도 물량) 이슈 부담을 낮추기 위함이라고 밝혔다. 김 대표 등이 지분을 확보하려 했다면 콜옵션을 취득하기보다 직접 장내에서 매수하는 것이 더 현명한 선택이었을 것이란 설명이다.

회사 관계자는 “지분 취득의 목적이었다고 한다면 시장에서 직접 사는 게 더 효과적이었을 것”이라며 “사채권자와의 계약 사항에 따라 권리를 행사한 것으로, 오버행에 대한 이슈를 해소하려는 목적이 크다”고 말했다.

한편 이엔드디는 이날 충북 청주에 있는 이차전지 핵심소재 ‘전구체’ 생산공장 준공식을 계기로 주가가 크게 올랐다. 이날까지 7거래일 연속 오르며 주가는 한 달여 만에 2만6000원대를 회복한 상태다.

이엔드디는 자동차 촉매(DPFㆍSCR), 삼원촉매(TWC), 대기환경 개선을 위한 SCR 촉매 및 설비를 전문적으로 개발 및 제조하는 회사로, 2008년부터 이차전지 전구체를 개발해 소재 전문업체로 양산을 하고 있다. 회분반응식(Batch) 제조공법을 기반을 둔 독자적인 설비를 통해 균일한 크기의 입도분포를 가진 전구체 제조기술을 보유하고 있다. 이번 증설로 연간 5000톤 규모의 생산 설비를 구축했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)