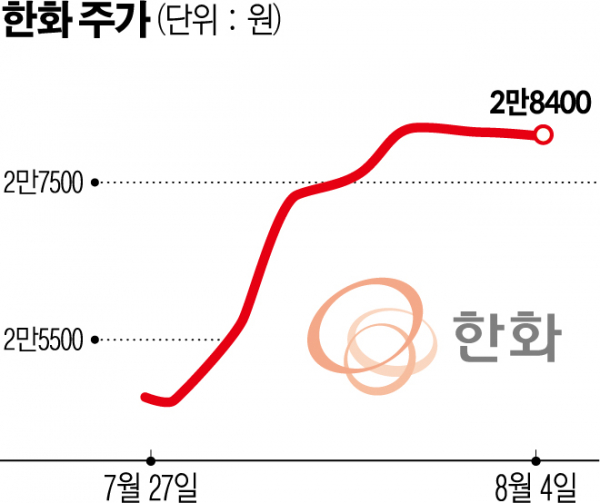

한화의 주가가 날개를 달았다. 사업 구조를 개편하자 주가는 일주일 만에 10% 넘게 올랐다. 이는 ‘쪼개기 상장’으로 모회사의 주가가 떨어졌던 LG화학-LG에너지솔루션(LG엔솔) 사태가 한화에서 되풀이될 가능성이 사라졌기 때문으로 해석된다.

4일 한국거래소에 따르면 한화의 주가는 사업 구조 개편 발표 전날인 지난달 28일부터 이날까지 11.15% 상승했다. 같은 기간 코스피 지수는 1.55% 올랐다. 앞서 지난달 29일 한화는 이사회를 열고 자회사인 한화건설을 합병하기로 했다. 한화건설은 건설업계 기업공개(IPO) 유력 후보 중 하나였다. 수년째 2~3조 원대의 매출을 내고 있으며 영업이익도 1000억~2000억 원대의 영업이익을 내고 있기 때문이다. 지난해만 하더라도 한화건설은 매출 2조6334억 원, 영업이익 1183억 원, 당기순이익 3237억 원을 기록했다.

한화건설의 IPO 가능성은 2000년대 초반부터 꾸준히 흘러나왔다. 특히 지난 2016년 한화건설이 주주배정 방식으로 상환전환우선주(RCPS) 2000억 원(70만1800주) 규모를 발행했고, 한화가 이를 전량 인수하면서 한화건설이 IPO 초석을 다지는 게 아니냐는 관측이 나왔다. 한화건설의 재무건전성을 높인 후 IPO를 진행할 수 있다는 배경에서다. 이에 따라 한화는 한화건설에 2000억 원 규모의 한화생명 지분을 출자했다. 한편 한화건설은 RCPS 발행 금액을 자본으로 회계처리 하면서 당시 부채비율이 300%(전년 말 기준)에서 266%로 떨어졌다.

하지만 이번 합병으로 한화건설의 IPO는 당분간 없는 일이 됐다. 시장에서는 LG엔솔 사태가 되풀이되지 않아 안심하는 모양새다. 한국기업평가, 한국신용평가, 나이스신용평가 등은 한화의 사업 구조 개편 직후 한화건설을 신용등급 상향 검토 대상에 올렸다. 신용도가 보다 높은 한화에 합병이 됐다는 것 등이 배경이다.

증권가에서는 한화도 긍정적으로 평가하고 있다. 다올투자증권은 한화의 목표 주가를 3만7000원에서 4만1000원으로 올렸다. 김한이 다올투자증권 연구원은 “한화건설은 한화에 합병되기 이전에 에이치피앤디를 합병해 이익 체력을 향상했다”며 “합병으로 한화의 자산이 증가하며 한화생명의 단일 최대주주로 등극했다”고 분석했다. 이승웅 이베스트투자증권 연구원도 “한화건설 흡수합병으로 지배구조 관련 불확실성이 일부 해소되고 방산 부문의 분할 및 매각으로 그동안 가려졌던 모멘텀 부문의 실적과 사치를 반영할 수 있을 것”이라고 했다.

이번 사업 구조 개편으로 한화에어로스페이스 주주도 웃었다. 계열사별로 흩어져 있던 한화디펜스, 한화의 방산 부문 등 방산 산업들이 한화에어로스페이스로 모이면서다. 한화에어로스페이스의 주가는 최근 일주일 새 15.08% 올랐다.

김홍균 DB금융투자 연구원은 “금번 한화그룹의 계열사 재편에 최대 수혜 계열사는 한화에어로스페이스”라며 “중기적으로 방산을 중심으로 국내외 수요 증대에 대응하고 장기적으로는 우주 사업에서도 핵심이 될 전망”이라고 했다. 이상헌 하이투자증권 연구원도 “지상에서부터 항공 우주에 이르는 종합 방산 기업으로 도약할 수 있는 발판이 마련될 것”이라며 “우주 발사체 체계 종합 기업 선정에서 보다 유리한 고지로 가기 위한 준비 작업으로 해석될 수 있다”고 했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)