유진투자증권이 8일 신흥에스이씨에 대해 2분기 영업이익률의 개선세가 지속할 것이라며 투자의견 ‘매수’와 목표주가 8만 원을 유지했다.

한병화 유진투자증권 연구원은 “신흥에스이씨의 2분기 매출액과 영업이익은 각각 1151억 원, 86억 원으로 컨센서스를 밑돌 것”이라며 “하회 이유는 고객사의 재고조정에 따른 헝가리 공장의 매출 이연 때문이지만, 이는 회사의 펀더멘털과 무관한 단순 매출 인식 기간 이슈”라고 분석했다.

이어 “2분기 실적에서 중요한 것은 영업이익률로, 동사의 2분기 영업이익률은 7.5%로 지난 1분기 4.9% 대비해서 지속 상승하고 있는 것으로 추정된다”며 “1분기 대비 매출액이 4%밖에 증가하지 않았는데, 마진율 상승 폭이 클 것으로 기대하는 이유는 알루미늄 등 원재료가격의 하향 안정세 때문”이라고 평가했다.

한 연구원은 신흥에스이씨가 3분기부터 성장 모드로 재진입할 것이라고 내다봤다.

한 연구원은 “3분기 매출액과 영업이익은 각각 1287억 원, 109억 원으로 전년 대비 각각 24%, 31% 증가할 것”이라며 “지난해 3분기부터 시작된 영업익의 역성장이 종료되고 재성장이 시작되는 것”이라고 했다.

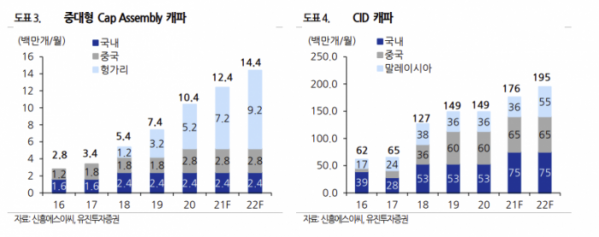

그는 “고객사의 헝가리 공장 증설 라인이 가동되면서 각형 배터리 부품의 매출 증가 폭이 커지고, 원통형 배터리 CID 증설 효과가 시작되기 때문”이라고 설명했다.

한 연구원은 “주요 국가들의 금리 인상 효과로 알루미늄, 구리 등 상품가격이 올 1분기와 같은 급등 현상이 재현되기 어려울 것으로 보여, 이익률도 정상화 상태가 유지될 것”이라고 전망했다.

이어 “판가에 원재료가격 연동이 되지 않고, 6개월 단위로 고객사와 협상해서 이익이 상대적으로 불안정하다는 것이 신흥에스이씨가 저평가된 가장 큰 이유”라며 “하지만 최근 정상화되고 있는 이익률에서 보이듯 신흥에스이씨는 고객사로부터 7~10% 수준의 영업이익률은 사실상 보장받고 있다고 보인다”고 했다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)