신한투자증권은 11일 LIG넥스원에 대해 ‘3분기 편안한 성장을 예상한다’며 ‘매수’를 추천했다. 목표주가는 13만 원을 유지했다.

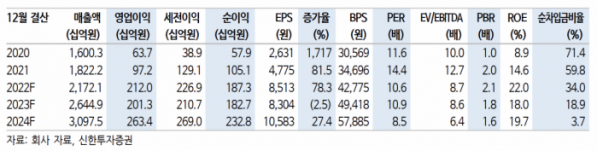

이동헌 신한투자증권 연구원은 “3분기 LIG넥스원의 실적은 매출액 5334억원, 영업이익 458억 원으로 각각 전년 동기 대비 16%, 29% 증가할 것을 예상한다”며 “매출액 추정치는 컨센서스에 부합하고, 영업이익 추정치는 컨센서스 412억 원을 11% 상회하는 수준”이라고 전했다.

이어 “LIG넥스원은 1분기부터 수출 물량 증가, 믹스 개선에 따라 영업이익률이 8%대로 개선됐다고 상반기에는 개발손실충당금 환입분이 있었다”며 “3분기 상대적으로 저마진인 인도네시아 무전기사업의 매출 인식 비중에 따라 이익률 변동이 있을 수 있고, 다른 해외사업건의 매출인식, 전체 매출 증가, 환율효과 등으로 편안한 성장을 예상한다”고 덧붙였다.

LIG넥스원의 수주잔고가 늘면서 매출인식도 지속적으로 확대되고 있다는 분석이다. 2019년부터 2021년까지 연평균 수주는 2조4000억 원을 넘었고, 올해는 UAE 천궁-II 수주로 수주 규모가 총 5조 원에 달할 것으로 내다봤다.

이 연구원은 “국내에서는 한국형 3축체계(킬체인, 미사일 방어체계, 대량응징보복) 구축을 위한 투자가 지속되고 있다”며 “LIG넥스원은 레이더, 유도무기, 통신체계 등을 통한 3축체계의 핵심사업자 위치에 있다”고 말했다.

그는 “방어체계는 모든 국가에 소요가 있다”며 “UAE 천궁-II 2조6000억 원 수주는 4분기 일부 매출인식이 예상되고, 사우디 포함 추가 해외 수주에 대한 기대도 커진다”고 덧붙였다.

이어 “러시아-우크라이나 전쟁의 체감적 긴장감이 고점을 지나고 주가도 1차 상승기가 지난듯 보인다. 이제부터는 실적과 추가 해외 수주를 바탕으로 한 2차 상승기를 준비할 때”라며 “LIG넥스원은 가장 안정적인 실적 흐름과 낮은 밸류에이션, 대뮤고 수주 파이프라인을 갖추고 있어 방산주 최선호주(Top-pick)으로 추천한다”고 강조했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)