이베스트투자증권은 20일 웹젠의 올해와 내년 실적 눈높이가 낮아짐에 따라 목표주가를 기존 대비 14% 낮춘 1만9000원으로 제시한다고 밝혔다. 다만 충분한 밸류에이션 여력을 고려해 투자의견은 '매수'를 유지했다.

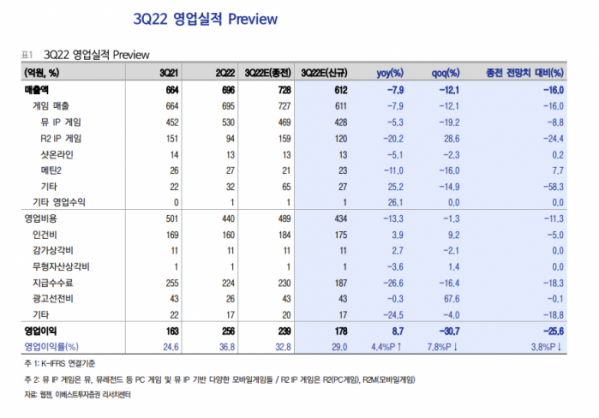

성종화 이베스트투자증권 연구원은 "3분기 연결 실적은 매출액 612억 원, 영업이익 178억 원을 기록하며 시장 컨센서스에 상당 수준 미달할 것으로 추정한다"며 "'뮤오리진3 한국', '뮤 아크엔젤2 대만', 'R2M 대만/홍콩/마카오' 등 3분기 실적의 핵심인 3개 게임이 모두 예상 대비 부진한 것으로 추산된다"고 말했다.

성 연구원은 "참고로 동사는 가끔 중국 서비스 게임 중 일부에서 예상외의 로열티 매출이 추가돼 분기 실적이 예상치를 초과하는 경우가 있었다"면서도 "3분기에도 이러한 경우가 발생할지는 모르겠지만 이는 예측 영역 밖이다. 이러한 경우를 배제할 경우 3분기 실적은 전분기 대비 부진할 것"이라고 내다봤다.

그는 "기존 라인업 중심의 3분기 실적 전망치 하향을 바탕으로 한 4분기 이후 실적 전망치 하향에다 신작 매출 전망치도 보수적 관점에서 하향했다"고 했다.

성 연구원은 "웹젠은 내년 상반기 3개, 하반기 1개 정도의 중단기 신작 출시 일정을 갖고 있다. 모두 모두 최상위 수준의 기대 신작들은 아니지만 실적 규모, 시가총액 규모 대비 기여도 관점에서는 상대적으로 다소 의미 있는 수준의 신작 모멘텀을 기대할 수는 있는 정도"라고 짚었다.

이어 "3분기 실적이 다소 주춤할 것으로 예상되고, 올해 이후 실적 전망치도 상당 수준 하향했음에도 동사는 국내 주요 게임주들 대비 밸류에이션 매력은 상위 수준"이라고 덧붙였다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)