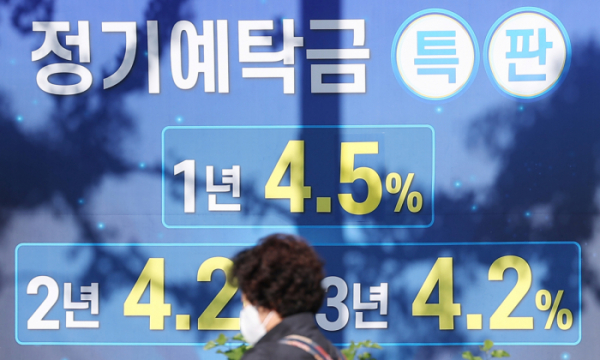

기준금리 인상 여파로 은행 간 금리경쟁이 치열한 가운데, 저축은행 예금금리가 한 달 새 1%포인트(p) 넘게 올랐습니다. 24일 기준 국내 저축은행의 1년 만기 정기예금 평균 금리는 5.36%로 이달 초(3.85%)보다 1.51%p 급등했습니다.

저축은행중앙회에 따르면 현재 영업 중인 79개 저축은행 중 11곳이 6%대 정기예금(12개월, 단리) 상품을 내놓았습니다.

저축은행 정기예금 금리는 최고 연 6.5%까지 올랐습니다. 24일 기준 CK저축은행의 정기예금(인터넷, 모바일, 비대면)과 안국저축은행의 정기예금(비대면)의 금리가 연 6.50%로 가장 높습니다.

CK저축은행과 안국저축은행의 정기예금 상품 금리는 23일 기준 각각 연 5.40%, 5.90%였습니다. 하루 만에 각각 1.10%p, 0.60%p 오른 것입니다.

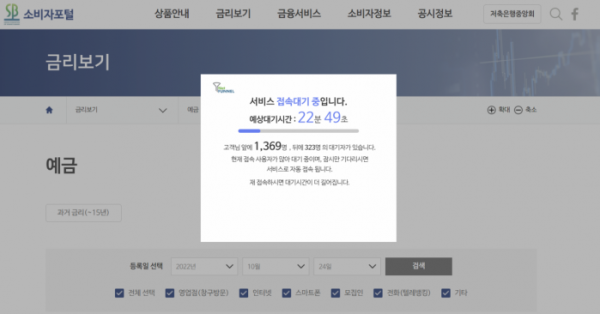

이 같은 금리 급등에 저축은행중앙회 홈페이지 접속에 차질이 생기기도 했습니다. 24일 오전 저축은행들의 금리를 비교해볼 수 있는 저축은행중앙회 소비자포털 예금 비교 홈페이지에서 금리를 조회하자 '서비스 접속대기 중입니다'라는 안내가 나왔습니다. 저축은행의 예ㆍ적금 금리가 치솟아 금융 소비자들의 관심이 쏠린 영향으로 보입니다.

그런데 최근 들어 저축은행 예금금리가 인하하는 사례도 나오고 있습니다. 다올저축은행은 이달 20일 최고 연 6.45% 예금을 내놨지만 하루 만에 최대 1.25%p 내렸습니다. 동양저축은행도 정기예금 금리가 21일 연 6.5%였지만, 이틀 뒤인 23일에는 연 6.0%로 0.5%p 인하했습니다.

저축은행들의 예금금리가 이렇게 상승과 하강을 반복하는 이유는 무엇일까요. 먼저 저축은행 금리가 치솟는 건 시중은행의 예금금리 경쟁 때문이라는 분석이 나옵니다. 기준금리 인상에 따라 시중은행이 예ㆍ적금 금리를 올리자 시중은행으로 자금이 유출되는 것을 방지하기 위해 저축은행들이 예금금리를 선제적으로 올린 것입니다.

24일 은행연합회에 따르면 KB국민ㆍ신한ㆍ우리ㆍ하나ㆍNH농협 등 5대 시중은행의 1년 만기 정기예금의 최고 금리는 모두 4%대를 넘어서 5%대를 바라보고 있습니다. 우리은행의 'WON플러스예금'의 최고 금리는 연 4.66%입니다. 신한은행과 하나은행의 최고 금리는 연 4.60%, KB국민은행은 4.67%로 전부 4%대 중반을 넘어섰습니다.

인터넷전문은행의 금리경쟁도 치열한 상황입니다. 먼저 토스뱅크는 이달 6일 출범 1주년을 맞아 수신상품 금리를 일괄 인상했습니다. 수시입출금통장인 '토스뱅크 통장'의 금리를 2.3%로, 정기적금 상품인 '키워봐요 적금'을 4.0%로 인상하기로 했습니다.

다음날 케이뱅크는 정기예금 상품인 '코드K 정기예금'의 만기 1년 이상 금리를 연 4.6%로 1.1%p 인상한다고 발표했습니다. 이어 카카오뱅크는 이달 18일 예ㆍ적금 기본금리를 최대 1.20%p 인상한다고 밝혔습니다.

이 같은 상황에서 저축은행은 고객의 이탈 방지를 위해 수신금리를 올릴 수밖에 없습니다.

반대로 최근 나타나는 저축은행 금리 인하 현상은 저축은행의 수익 구조를 살피면 원인을 알 수 있습니다. 저축은행은 예금으로 모은 돈을 대출해 수익을 얻습니다. 자금이 부족할 때 수신금리를 인상했다가 자금을 확보하면 금리를 인하합니다. 즉, 최근에 예금금리를 인상하며 설정한 예금 가입 목표치를 달성했기 때문에 단기간에 금리를 올렸다 내리기를 반복한 것입니다.

이 같은 저축은행의 예금금리 등락 현상은 금융권에 '위기' 시그널로 작동할 수 있습니다. 먼저 은행의 수익성이 악화되고 있다는 의미로 해석될 수 있기 때문입니다.

저축은행의 예금금리 급등은, 앞서 말했듯 시중은행이 수신금리를 앞다퉈 인상하는 데 따른 것입니다. 이에 은행의 요구불ㆍ수시입출식 등 금리가 낮은 저원가성 예금에서 돈이 빠져나가 고금리의 예ㆍ적금 저축성 상품으로 이동하는 일이 발생하고 있습니다.

24일 은행권에 따르면 지난달 말 신한ㆍKB국민ㆍ우리ㆍ하나ㆍNH농협은행 등 5대 은행의 정기예금 잔액은 760조5044억 원으로 집계됐습니다. 이는 전월 대비 30조6838억 원 증가한 규모로, 전월 증가 폭(16조8386억 원)보다 2배 정도 늘었습니다.

반면 은행의 저원가성 예금인 요구불예금은 감소세를 보이고 있습니다. 지난달 말 기준 5대 은행의 요구불예금 잔액은 670조7737억원으로 전월 말(675조1123억원) 대비 4조3386억 원 줄었습니다.

문제는 정기 예ㆍ적금으로 시중 자금이 쏠리는 현상이 은행의 수익성에 부정적인 영향을 미칠 수 있다는 점입니다. 요구불예금은 금리가 사실상 제로에 가까워 조달비용이 적게 드는 데 반해 예적금 상품의 경우 상대적으로 이자 비용이 높습니다. 게다가 최근 기준금리 인상으로 금리가 더 높아졌기 때문에 은행의 자금 조달 비용이 늘게 됩니다.

즉 정기 예ㆍ적금 잔액이 늘어날수록 조달비용 부담이 커져 은행의 순이자마진(NIM)에 영향을 주고 은행의 이자수익 성장세가 둔화할 수 있는 겁니다.

서영수 키움증권 연구원은 "2008년 유동성 위기 발생의 원인으로 작용했던 저원가성 예금이 7월 역대 최대로 이탈하는 등의 현상이 금리 인상과정에서 본격화하고 있다"며 "은행, 인터넷전문은행, 비은행간 예금 수취 경쟁이 더욱 가속화하면서 경쟁력이 취약한 금융회사의 유동성 위험을 높이는 요인이 될 것"이라고 내다봤습니다.

저축은행 자체가 부실 위험에 놓여 있다는 점도 저축은행의 예금금리 등락을 위기라고 보는 이유입니다. 저축은행중앙회에 따르면 6월 말 기준 저축은행의 건전성 지표 중 하나인 국제결제은행(BIS) 기준 자기자본비율은 12.88%로, 3월(13.07%)에 비해 0.19%p 하락했습니다.

지난해 6월 대비 6월 기준 저축은행의 순고정이하여신비율도 상승했습니다. 순고정이하여신비율은 높아질수록 부실채권이 늘고 있음을 뜻하는데요, 애큐온저축은행은 작년 6월 대비 올해 같은 6월까지 1.47%에서 1.63%으로 올랐습니다. 같은 기간 흥국저축은행도 1.38%에서 1.87%로 올랐습니다. 대출 자산이 부실화하고 있는 것입니다.

금융감독원이 지난달 발표한 '2022년 상반기 저축은행 영업실적(잠정)'보고서에 따르면, 저축은행의 상반기 당기순이익은 8991억 원으로 지난해 같은 기간(1조1000억 원)보다 1601억 원 감소했습니다.

대출 증가로 이자손익이 증가했지만, 대손충당금전입액 등 비용이 더 크게 증가한 탓에 순이익이 감소한 것입니다. 총여신 연체율도 상승했습니다. 올해 6월 말 총여신 연체율은 2.6%로, 지난해 말 대비 0.1%p 상승했습니다.

금융당국은 저축은행의 리스크를 관리해야 한다고 강조합니다. 저축은행의 자금조달 능력이 약화되면 전체 금융시장으로 유동성 리스크가 확대될 가능성도 배제할 수 없기 때문입니다.

금감원 저축은행감독국 관계자는 "조달 금리 상승에 따른 대손비용 증가 등으로 순이익이 전년 동기 대비 감소했다"며 "저축은행들이 자체적인 위기 상황 분석 등을 통해 잠재 리스크를 파악하고 리스크에 따른 손실 흡수 능력을 제고하도록 해야 한다"고 강조했습니다.

이어 "과도한 외형 확대가 자기자본비율(BIS) 하락, 부실 증가 등으로 이어지지 않도록 자산 증가속도 관리 및 자본확충 등을 유도해야 한다"고 주문했습니다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)