한화투자증권이 YG엔터테인먼트에 대해 현재는 블랙핑크와 트레저의 인기로 긍정적이지만, 향후 전망에 대한 확신이 필요하다고 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 6만 9000원으로 14% 하향조정했다.

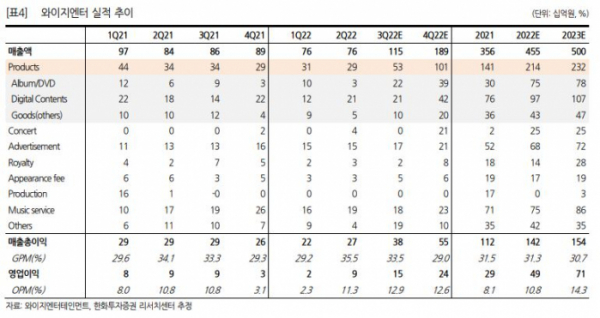

11일 박수영 한화투자증권 연구원은 “YG엔터테인먼트의 3분기 실적은 매출액 1147억 원, 영업이익 155억 원을 기록했다”며 “컨센서스 기준 매출액과 영업이익을 각각 5%, 22% 하회했다”고 설명했다.

박 연구원은 “블랙핑크의 컴백 이후 나타났던 좋은 지표들이 시장 기대치를 끌어올렸던 영향”이라며 “기대가 과했던 것은 아니라 판단하며, 음반‧원 등 일부 매출의 경우 4분기로 이연돼 반영될 것으로 전망한다”고 했다.

그는 “수익 인식 이연 외 특이사항은 음반 매출”이라며 “3분기 앨범‧DVD 카테고리로 인식된 매출액은 223억 원으로, 앨범 판매량 281만 장을 고려하면 미흡한 숫자지만 일부 매출이 기타 항목(190억 원)으로 잡혔기 때문으로 추정된다”고 했다.

박 연구원은 “4분기부터 블랙핑크의 월드투어 관련 매출이 본격 반영될 전망”이라고 했다.

그는 “공연, MD 등의 매출액 증가가 예상된다”며 “텐센트뮤직, 유니버셜뮤직 등으로부터의 음원 수익 정산도 반영돼 음원 매출액의 큰 폭 증가를 전망한다”고 했다.

박 연구원은 “블랙핑크 외 트레져도 4분기에는 일본에서의 아레나 투어를 진행 중”이라며 “내년 초까지 확정된 공연 횟수는 총 27회(21만 명)로, 지난달 발간한 미니 2집 타이틀곡 ‘HELLO’가 라인뮤직 주간 차트 1위에 오르는 등 일본에서의 팬덤 확장이 가시화 중임을 고려하면 공연 추가도 가능할 것으로 전망한다”고 봤다.

다만 “아쉬운 점은 아직 신규 지식재산(IP) 론칭 시기에 대한 가시성이 떨어진다는 것”이라고 덧붙였다.

박 연구원은 “YG엔터테인먼트에 대한 목표주가를 6만9000원으로 하향한다”며 “목표 배수를 기존 30배에서 25배로 조정했다”고 했다.

그러면서 “현재 글로벌 정상에 올랐다고 할 수 있는 블랙핑크의 지표들이 우수하고, 트레저의 일본 지역 팬덤 확장은 긍정적이지만, 여전히 ‘그 이후’에 대한 가시성이 떨어지고 있다”고 분석했다.

이어 “YG엔터테인먼트의 멀티플 및 주당순이익(EPS) 상향을 위해서는 트레저의 일본 ‘외’까지 지역 확장과 더불어 신규 IP의 국내‧외 론칭이 성공할 수 있다는 확신이 필요해 보인다”고 평가했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)