신한투자증권은 22일 HK이노엔에 대해 4분기 매출과 수익성이 모두 전망치(컨센서스)를 웃돌 것으로 전망되고 내년에는 케이캡 중국 보험급여를 필두로 안정적 성장이 기대된다며 투자의견 매수를 유지하고 목표주가를 기존 4만 원에서 5만 원으로 25%(1만 원) 상향 조정했다. 전 거래일 기준 현재 주가는 3만8850원이다.

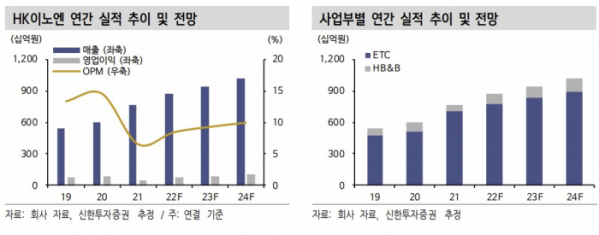

정재원 신한투자증권 연구원은 "4분기 연결 기준 매출액 및 영업이익을 각각 2425억 원(+15.8% YoY, 이하 YoY 생략), 292억 원(+69.5%, OPM 12.1%)으로 추정한다"라며 "시장 컨센서스 대비 각각 7.7%, 23.7%를 상회하는 호실적이 예측된다"고 했다.

호실적의 주요인은 △계절적 요인으로 인한 케이캡 처방량 증가 △구강붕해정 처방 비중 증가로 인한 수익성 개선 △수액 신공장 점진적 가동률 증가에 따른 매출 증가 유지를 꼽았다. 이어 "4분기는 통상적으로 두창백신 매출이 인식되고 전 분기 감소한 MSD백신 매출 역시 회복할 예정이다. 이에 따른 수혜 효과를 얻을 것"이라고 전망했다.

내년에는 케이캡 중국 보험급여를 필두로 안정적 성장을 기대했다. 정 연구원은 "내년 전 사업부에서의 안정적 성장이 기대된다. 특히 케이캡은 연초 중국 보험급여 리스트 등재됨에 따른 로열티 매출 발생이 기대된다"라며 "또한 2023년 말 국내 케이켑에 대한 코프로모션 계약이 종료되기 때문에 연내 우호적 조건의 계약 체결 가능성 역시 기대해볼 수 있다"고 했다.

그 외에도 HB&B 사업부에서도 컨디션 라인업 다각화와 뷰티 사업부 개편을 통한 외형 성장도 주목했다. 컨디션은 올해 3월 스틱제품 발매 이후 Non-drink 숙취제품 시장에서 점유율이 꾸준히 상승하고 있다. 또한, 올해 신규로 런칭한 비원츠, 아이세럼스틱, 스칼프메드 등 뷰티 사업부의 매출도 점진적으로 상승 중이다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)