유진투자증권은 11일 현대모비스에 대해 ‘마진 정상화 국면’이라며 ‘매수’를 추천했다. 목표주가는 31만5000원을 유지했다.

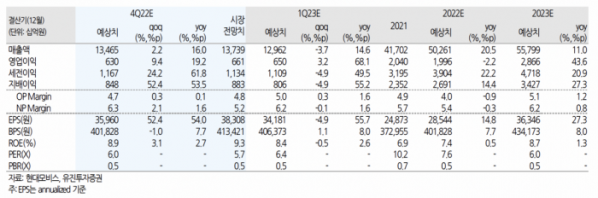

이재일 유진투자증권 연구원은 “4분기 현대모비스의 실적은 매출액이 전년 동기 대비 16.0% 증가한 13조5000억 원, 영업이익은 19.2% 늘어난 6300억 원을 기록할 전망”이라며 “시장 기대치에 부합할 것”이라고 전했다.

지난해 1분기부터 3분기까지 모듈 부문 적자자 지속됐으나 4분기 들어 흑자 전환할 것으로 기대된다는 분석이다. 특히 4분기 신규 자회사 관련 일부 비용 반영을 감안해 550억 원(영업이익률 0.5%) 수준의 흑자 달성을 전망했다.

올해 전도화 매출액은 9조180억 원으로 전년 대비 48% 증가할 것으로 내다봤다. 현대차·기아의 전기차 전략 본격화로 현대모비스의 전동화 매출액은 지난 4년간 연평균 50%의 고성장세를 나타낸 상황이다. 현대차 그룹의 전기차 확장은 아직 초기 단계로 현대모비스는 향후 다년간 40~50% 수준의 전동화 매출 성장세를 기대할 수 있을 거란 설명이다.

아울러 현대차 그룹은 Lv.3 부분자율주행 기능을 올해 신형 G90 과 기아 EV9 에 최초 적용할 예정이다. 현대모비스가 현대차 그룹의 첨단 전장 부품군을 담당하고 있는 만큼 각종 센서와 통합 제어기, 소프트웨어 영역에서 차세대 먹거리를 찾게 될 거란 관측이다.

이 연구원은 “큰 대외 변수가 없다고 가정하면, 완성차와 현대모비스 간 마진 동행성이 올해는 회복 될 것으로 보인다”며 “각종 비용 하락 영향으로 실적 개선의 가시성도 높은 것으로 판단, 최선호주 추천을 유지한다”고 강조했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)