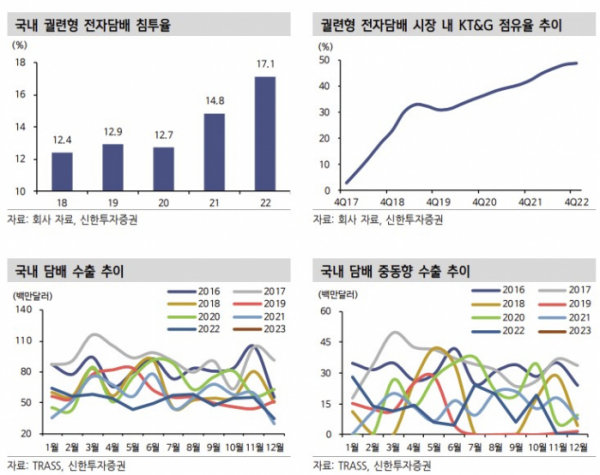

신한투자증권은 10일 KT&G에 대해 4분기 실적 영업이익이 2016억 원으로 컨센서스를 28% 밑돌았고, 올해 부동산 사업의 실적 공백과 각종 비용 상승을 반영했을 때 투자의견 매수를 유지하되, 목표주가를 기존 12만 원에서 11만 원으로 8.33%(1만 원) 하향 조정했다. 전 거래일 기준 현재 주가는 9만 원이다.

조상훈 신한투자증권 연구원은 "4Q22 매출과 영업이익은 1조4100억 원(+13.2% YoY), 2016억 원(-29.0% YoY)을 기록(4Q21 미국 사업 중단 효과 감안)하며, 컨센서스를 28% 밑돌았다"며 "대손상각비 환입에도 불구하고, 별도 일회성 인건비 증가와 KGC 비용 증가가 아쉬웠다"고 했다.

이어 "해외는 신시장 성장과 고단가 시장 비중 확대에 힘입어 판매량과 매출이 각각 14%, 38% 증가했다. 한국인삼공사는 매출은 양호했으나, 직구 사업구조 직영 전환 등 일시적 비용 증가 영향으로 영업적자가 확대됐다"고 말했다.

올해 핵심 성장 산업에 집중하는 전략은 긍정적으로 평가했다. 조 연구원은 "KT&G는 그동안 보수적인 경영 전략과 현금 활용으로 글로벌 피어 대비 낮은 자기자본이익률(ROE)을 기록하며 저평가를 받아왔다"며 "향후 핵심 성장 산업에 집중한 공격적인 경영 전략과 Capex 집행, 주주환원 정책이 이루어질 경우 실적뿐만 아니라 밸류에이션 정상화도 기대할 수 있다"고 했다.

그러면서 "올해는 해외 담배 실적의 정상화에 주목해야 한다"며 "부진했던 중동은 현지 수요가 회복되고 있고, 중남미 등 신시장과 인도네시아 법인의 고성장을 통해 미국 사업 중단을 상쇄하고 있다. PMI와의 NGP 판매 장기계약 체결에 따른 국가 확장도 긍정적"이라고 했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)