(출처=신한투자증권)

신한투자증권은 24일 태광에 대해 풍부한 수주를 바탕으로 공급자 우위 시장을 이어가며 동사의 실적도 꺾이지 않고 주가 상승을 이끌 전망이라고 말했다. 목표주가는 2만2000원, 투자의견은 매수로 제시했다.

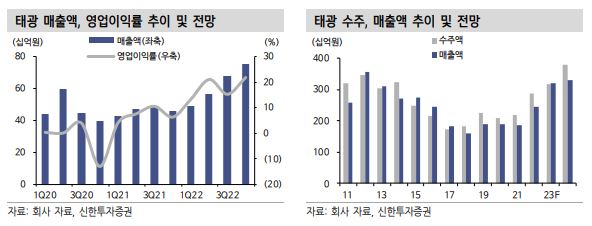

명지운 신한투자증권 연구원은 “4분기 실적은 매출액 756억 원, 영업이익 165억 원으로 영업이익률 22%를 기록했다”면서 “스테인레스 가격 상승에 비해 상대적으로 가격 상승이 덜 했던 카본 수주 규모를 늘린 전략이 유효한 것으로 보인다”고 말했다.

이어 명 연구원은 “2023년 수주는 3000억 원 내외를 예상한다. 피팅은 플랜트 공사기간동안 3~4년동안 분할발주 된다”면서 “2021년과 2022년 신규 수주 물량이 최소 2025년까지는 이어질 전망으로 조선소 LNG선 물량 확대 및 S-Oil 샤힌, 카타르 2차 등 대형 프로젝트들이 대기하고 있는 점을 감안하면 초과 달성도 기대해 볼 만하다”고 했다.

아울러 그는 “국내 건설사 및 조선사의 프로젝트는 태광과 경쟁사가 등분해서 가져가 해외 피팅사와의 경쟁이 없어 수익성이 좋다”면서 “삼성중공업의 FLNG 프로젝트는 페트로나스 2조원 수주를 시작으로 활발히 진행중이며 현대중공업도 해양플랜트 수주에 시동을 걸고 있어 추가 이익 성장도 기대할 만하다”고 전했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)