BNK투자증권은 28일 아세아시멘트에 대해 개별기업 기준으로 보면 순환연료 대체율이 가장 높다며 투자의견 매수를 유지하고 목표주가를 기존 1만6000원에서 1만4000원으로 12.5% 하향 조정했다.

이선일 BNK투자증권 연구원은 "2021년 기준으로 아세아시멘트의 연료 대체율은 44.8%이다. 선두주자로 알려진 쌍용C&E(38.8%)와 한일시멘트(34.3%)보다 높다"며 "아세아시멘트는 2020년 초부터 700여억원을 들여 소성로(킬른) 기능을 개선시켰고 그 결과 순환연료 투입량이 크게 늘었다. 상대적으로 킬른 규모가 작기 때문에 투자금액 대비 효과가 컸다"고 말했다.

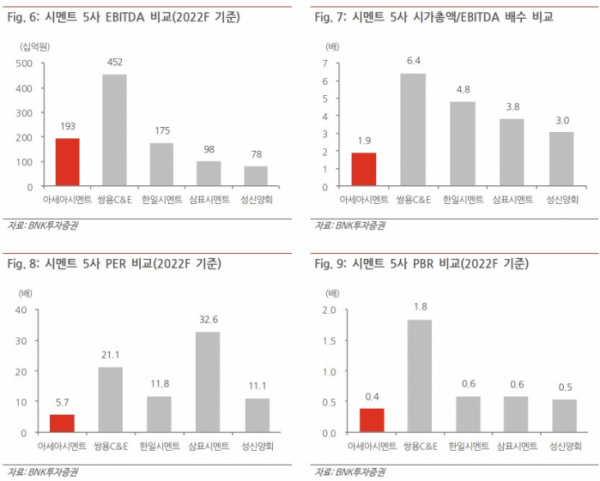

밸류에이션 지표도 상당히 저평가돼 있다고 봤다. 이 연구원은 "2023년 예상실적 기준 PER과 PBR은 각각 4.6배, 0.3배에 불과하다. 특히 현금흐름창출능력을 의미하는 EBITDA기준으로 보면 저평가 정도가 더욱 두드러진다. 아세아시멘트의 2022년 EBITDA 대비 현재 시가총액 배수는 1.9배 수준"이라고 짚었다.

그러면서 "2년 만에 현재 시가총액만큼의 현금을 창출할 수 있다. 경쟁업체인 쌍용C&E와 한일시멘트의 시총/EBITDA 배수는 각각 6.4배, 4.8배 수준이다"며 "아세아시멘트가 한라시멘트 인수를 통해 업계 최하위에서 상위권(쌍용, 한일과 3강 체제 구축)으로 도약한 만큼 지금과 같은 절대적 저평가는 매우 불합리하다고 판단된다"고 했다.

다만 연결 종속회사인 한라시멘트의 연료대체율(21년 기준 22.1%)은 아직 미흡하다. 한라시멘트는 이를 만회하기 위해 올해부터 2027년까지 총 1000억 원을 설비개선작업에 투자할 계획이다

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)