키움증권이 예상보다 빠른 적층세라믹콘덴스(MLCC)의 개선 속도가 삼성전기 주가 방향성에 긍정적인 영향을 미칠 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 19만 원에서 20만 원으로 상향조정했다. 전 거래일 기준 종가는 15만2000원이다.

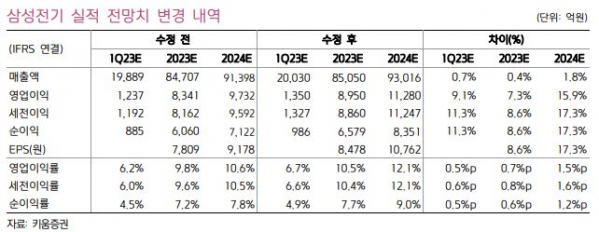

9일 김지산 키움증권 연구원은 “1분기 영업이익 추정치를 1237억 원에서 1350억 원으로 상향한다”며 “패키지기판이 예상보다 부진하지만, 주가와 연동성이 큰 MLCC는 실적 개선폭이 확대될 것”이라고 전망했다.

MLCC의 실적 회복 속도가 빠른 이유로는 리오프닝(경재활동 재개)과 함께 중국 스마트폰 수요가 개선되며 IT 범용품 유통 수요가 증가하고 있다는 점을 꼽았다.

또 전장용 수요가 견조하고 파워트레인 등 고신뢰성 분야에 적극 대응하고 있다는 점과 2분기에는 중국 OVX(오포‧비보‧샤오미)사향 신모델 효과가 더해질 것이란 점도 덧붙였다.

김 연구원은 “MLCC 업체들의 가동률 조정에 따라 유통 재고는 정상 수준에 근접했다”며 “중국 스마트폰 시장은 지난해 14% 역성장을 딛고 1월 전년 동기 수준에 도달했고, 전월 대비 41% 증가했다”고 분석했다.

그는 “패키지기판은 모바일, 메모리용 기판 중심으로 부진하지만, 하반기에는 FCBGA와 ARM 프로세서용 FC 기판이 회복을 주도할 것”이라며 “주 고객의 플래그십 모델 AP 전략 변화도 FC-CSP에 부정적으로 작용하고 있다”고 봤다.

그는 “FC-BGA는 하반기에 신규 베트남 공장의 양산 효과가 더해지고, 서버, 네트워크, 전장 등 Non PC 비중이 큰 폭으로 증가할 것”이라며 “광학솔루션은 플래그십 모델의 2억 화소 카메라 채택 효과로 판가가 의미 있게 상승할 것”이라고 예상했다.

이어 “분기별 영업이익은 1분기 1350억 원, 2분기 1835억 원, 3분기 2853억 원, 4분기 2912억 원 등 MLCC의 수익성 개선에 비례해 우상향 기조를 이어갈 것”이라고 덧붙였다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)