유진투자증권은 20일 호텔신라에 대해 ‘이제 시작’이라며 ‘매수’를 추천했다. 목표주가는 12만 원으로 높여 잡았다.

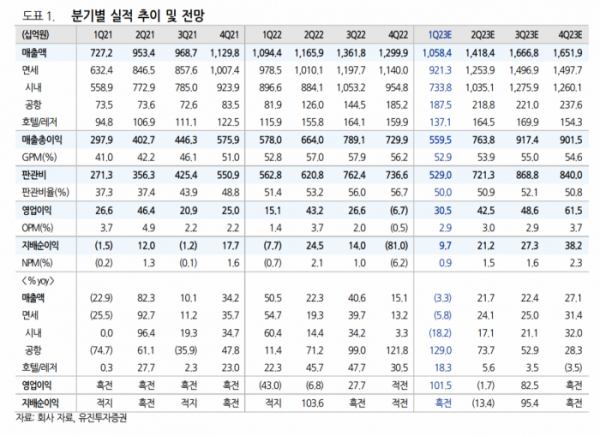

이해니 유진투자증권 연구원은 “1분기 호텔신라의 실적은 매출액이 전년 동기 대비 3.3% 감소한 1조6000억 원, 영업이익이 전년 동기 대비 101.5% 늘어난 305억 원을 기록할 것으로 예상한다”고 전했다.

호텔·레저 부문 매출액이 전년 동기 대비 18.3% 증가한 1371억 원을 기록할 거란 예측이다. 마스크 해제와 함께 늘어난 국내 트래픽이 실적에 기여할 것으로 봤다. 면세 부문 매출액은 5.8% 줄어든 9213억 원, 시내와 공항은 7338억 원(-18.2%), 1875억 원(129.0%)을 기대했다.

알선수수료는 4분기 대비 하이싱글디짓 하락을 예상했다. 이 연구원은 "호텔신라는 작년부터 알선수수료 인하에 대한 의지를 피력했다"며 "출입국자 수도 빠르게 회복하고 있기 때문에 저마진 따이공들에게 맞춰줄 이유가 없어졌다"고 전했다. 이어 "2월 기준 월별 출입국자 수는 2019년 대비 57%까지 올라왔다"며 "5월부터는 중국 단체 관광이 재개되며 매출 증가와 영업이익 회복이 빠르게 이뤄질 것"이라고 예상했다.

올해 연간 매출은 5조8000억 원, 영업이익은 1831억 원으로 예측했다. 올해는 고객 다변화, 알선수수료 하락, 인천공항 면세점 입점 등 면세 산업에 많은 변화가 생길 거란 분석이다.

이 연구원은 "해외 관광이 활성화되며 외국인 관광객이 늘어나고 있다"며 "그중 중국인 단체 관광객의 회복은 면세의 고객 믹스 개선과도 연결된다"고 말했다. 이어 “개별·단체 관광객이 늘어나며 저마진 따이공에게 제공하던 알선수수료는 하락할 것”이라고 전했다.

이어 “앞서 언급한 변화 모두 매출과 이익 측면에서 긍정적”이라며 “올해가 시작이다”라고 강조했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)